【内容提要】近年来,中国与中亚五国经贸合作发展迅速。根据贸易特化系数、恒定市场份额和GM(1,1)三个经济模型对中国与中亚五国农产品贸易比较优势以及影响中国农产品出口增长因素的分析,中国与中亚五国的农业互补性较强,中国农产品在中亚国家具有一定比较优势,尽管存在诸多阻碍出口增长的因素,但双方农产品贸易规模在2020年前仍将保持较快增长态势。为加强中国与中亚国家的农业合作并保持中国农产品出口优势,中国应加强区域合作,利用“丝绸之路经济带”提供的良好契机,找准市场定位,扬长避短。

【关键词】中国;中亚五国;农产品出口;

【作者简介】阳军,中国社会科学院政治学研究所助理研究员、经济学硕士。

中亚五国地处“丝绸之路经济带”,地缘政治和经济位置重要,是中国的重要战略伙伴。

近年来,中国与中亚五国经贸合作快速发展。由于水资源缺乏、技术落后、设备陈旧等原因,中亚五国农作物单产低,农产品对外依赖程度较高,进口数量可观。作为一个“好邻居、好伙伴”,中国可利用地理毗邻的先天优势,向中亚出口具有比较优势的农产品。

本文采用三个常用的经济模型:贸易特化系数(TSC)、恒定市场份额模型(CMS)和GM(1,1)模型,分析中国对中亚五国出口农产品的比较优势以及影响中国农产品出口的各种因素,预测2020年前中国对中亚五国农产品出口贸易额变化。研究中国对中亚五国农产品出口贸易,对进一步扩大双方经贸合作,推动中国农业“走出去”,具有重要的理论和现实意义。

一 模型介绍

为研究某国农产品的国际竞争力,分析农产品出口贸易的影响因素,对近期贸易增长进行预测,学界通常采用以下三种经济模型:

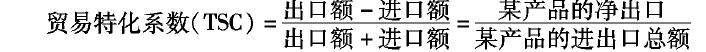

(一)贸易特化系数(Trade Specialization Coefficient, TSC)

贸易特化系数,也称贸易竞争优势指数(Trade Competitive Index, TCI)。计算公式为:TSCi=(Xi-Mi)/(Xi+Mi)。其中,TSCi表示i产品的贸易特化系数,Xi和Mi分别表示i产品的出口额和进口额。贸易特化系数通过计算某产品的净出口比率,反映同一种产品在世界市场上本国相对于他国的竞争优势程度。

贸易特化系数介于-1和1之间,从-1至1的上升运动反映从净进口到净出口的变化过程。如果某种产品的贸易特化系数为0,表示该产品进出口平衡,此类产品竞争力与国际水平相当。如果系数为正值,表明该类产品出口大于进口;系数越接近1,越说明该产品的出口额大于进口额,产品的国际竞争力就越强。如果系数为负值,表明该产品进口大于出口;系数越接近-1,越说明该产品的进口额大于出口额,产品的国际竞争力就越弱(见表1)。

表1 贸易特化系数与产品竞争优势程度

| -1←———某产品的进口大于出口 某产品的出口大于进口———→1 | ||||||

| -1≤TSC<-0.8 | -0.8≤TSC<-0.5 | -0.5≤TSC<0 | 0 | 0<TSC<0.5 | 0.5≤TSC<0.8 | 0.8≤TSC≤1 |

| 产品的比较劣势大 | 产品的比较劣势较大 | 产品的比较劣势较小 | 进出口平衡 | 产品竞争力较弱或比较优势较小 | 产品竞争力较强或比较优势较大 | 产品竞争力强或比较优势大 |

资料来源:http://www.nair-it.ru/news/

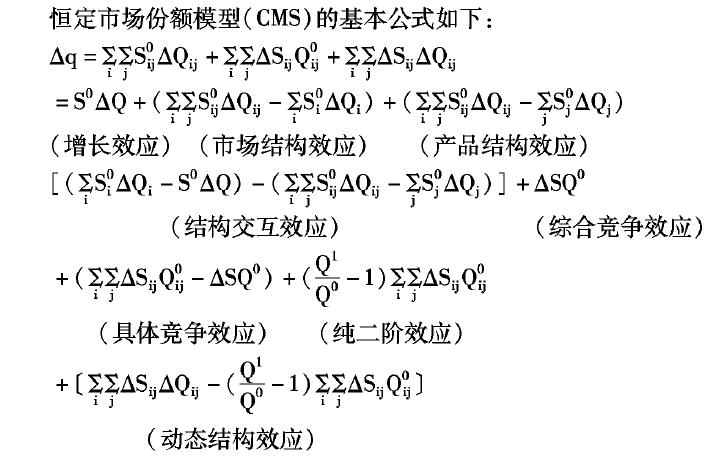

(二)恒定市场份额模型(Constant Market Share Model, CMS)

该模型现在被广泛运用于分析出口贸易波动和产品出口竞争力,如农产品出口贸易、纺织品出口贸易等。该模型假定某种出口产品的国际竞争力不变,则其市场份额也保持不变;某种产品出口额的变化通常由贸易规模、产品结构、竞争力等因素的变化而引起;通过研究某种产品的市场份额,可以推测该产品的国际竞争力。

恒定市场份额模型(CMS)的基本公式如下:

模型中,q为出口国对目标市场的产品总出口额,S为出口国产品在目标市场产品总进口中所占份额,Sj为出口国产品在目标市场j产品总进口中所占份额,Si为出口国i产品在目标市场产品总进口中所占份额,Sij为出口国i产品在目标市场j产品总进口中所占份额,Q为目标市场产品总进口额,Qj为目标市场j产品总进口额,Qi为目标市场i产品总进口额。上标0和1分别表示期初和期末年份,下标i(表示出口产品)=1,2……,下标j (出口国别)=1, 2……

通过恒定市场份额基本模型可简化出只考虑单一产品的恒定市场份额模型和只考虑单一市场的恒定市场份额[1],计算各种效应对中国与中亚五国农产品进出口的影响程度。根据中国与中亚五国的贸易情况,模型中涉及的各项指标解释如下: 增长效应指由目标市场产品总进口增长引起的出口国产品出口额增长。即随着目标国的总进口规模扩大,即使出口国某出口产品在目标国的市场份额保持不变,该产品的出口规模也会随之扩大。

市场结构效应指由目标市场的结构变化引起的出口国对目标市场的出口额变动。在众多目标市场中,出口国通常会与增长较快、需求量较大的目标市场合作。例如,哈萨克斯坦是乌兹别克斯坦的传统蔬菜水果出口市场,但因俄罗斯市场需求增长快、规模大、利润高,乌兹别克斯坦的蔬菜水果更愿意出口到俄罗斯,因而造成对哈萨克斯坦的出口比重下降,对俄罗斯的出口比重上升。 产品结构效应指由产品出口品种结构变化引起的出口国对目标市场的出口额变动。通常,目标国的贸易政策变化、国民收入变化、偏好变化等都可能造成目标国的产品消费结构和进出口产品结构发生变化,进而带动出口国某产品出口规模的变化。例如,随着收入提高,居民的粮食消费比重下降,而肉、蛋、奶等畜牧产品和水果、蔬菜等经济作物的消费比重增加;中国为发展饲料业和食品工业,大量进口大豆、玉米、水产品等农产品;而俄罗斯和哈萨克斯坦则增加蔬菜和水果的进口量。 结构交互效应指由产品结构效应和市场结构效应相互影响引起的出口国对目标市场的出口额变动。例如,哈萨克斯坦对中国的小麦出口量逐年增长,从市场结构效应看,它是哈农产品对华出口比重总体增长的结果,中国市场在哈出口中占据越来越重要的位置;从产品结构效应看,它是中国进口粮食产品结构改变的结果,即随着中国饲料工业发展,为节约成本,玉米替代大豆,小麦替代玉米作为饲料原料的趋势加快,玉米和小麦进口比重增加,进口增速快于大豆。

综合竞争效应指由出口国产品在目标市场的市场竞争力变化引起的出口国对目标市场的出口额变动。此处的市场竞争力是针对整个出口国而言。例如,随着经济和科技发展,中国产品的性价比明显提高,质优价廉的产品很受国际市场欢迎,不仅出口总额增加,而且海外市场占有率提高。 具体竞争效应指由出口国某类产品在目标市场的市场竞争力变化引起的出口国对目标市场的出口额变动。此处的市场竞争力是针对出口国的某类出口商品而言。例如,随着技术发展,中国农机具性价比越来越高,其出口额将随之增加。与此同时,随着人工和生产资料成本增加,中国的大豆、小麦等粮食生产成本高于美国、巴西和阿根廷等国,中国大豆、小麦等对中亚五国出口将遭遇困难。 纯二阶效应指由出口国某产品出口竞争力和目标市场进口变化双重因素引起的出口国对目标市场的出口额变动。例如,某国某产品性价比(竞争力)提高的同时,若恰逢目标市场经济繁荣、总进口需求增加,则该产品出口规模将扩大;若恰逢目标市场出现经济危机,总进口需求下降,则该产品对目标市场的出口规模将面临诸多挑战。

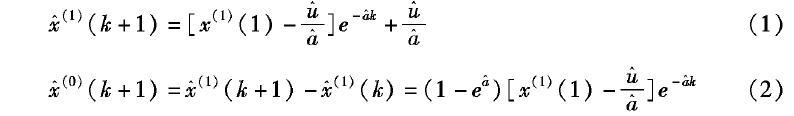

动态结构效应指由出口国某类产品出口竞争力及目标市场同类产品进口变动双重因素引起的出口国对目标市场的出口额变动。例如,哈萨克斯坦的小麦单产逐年提高(竞争力增强),但哈对邻国吉尔吉斯斯坦的小麦出口数量主要取决于吉小麦产量:若吉农业丰收,则哈对吉小麦出口量下降;若吉遇上灾年,则哈对吉小麦出口量增加。 (三)GM(1,1)模型(Grey Model)

该模型是比较经典的利用一个变量的一阶微分方程进行预测的灰色预测模型之一。灰色预测是一种对含有不确定因素的系统进行预测的方法。该模型多用于近期、短期和中长期前景评估,预测未来某一时刻的特征量或达到某一特征量的时间。例如,可能导致物价上涨的因素很多,部分已知,部分未知,因此可以利用灰色预测方法对物价这一灰色系统进行预测。

根据GM(1,1)模型的相关知识,其计算公式为:

公式(1)、(2)即为GM(1,1)模型的时间相应函数模型,是GM(1,1)模型灰色预测的具体计算公式。

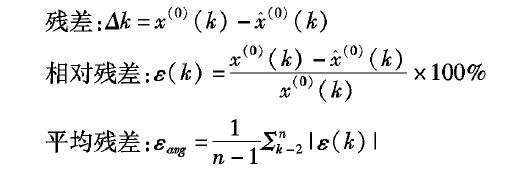

灰色预测方法通常包括残差检验(相对误差检验)、关联度检验和后验差检验等方法,其中残差检验是最常用的检验方法。残差检验的步骤和方法如下:

GM (1,1)建模精度 P =(1-εavg)×100%。P>0.95为优;P>0.8为良;P>0.7为中;P≤0.7为差。如果P>0.7,我们就可以认为该预测结果可取。

依照《商品名称及编码协调制度的国际公约》确定的海关商品编码(HS),中国出口农产品分为四大类。第一类:活动物、动物产品;第二类:植物产品;第三类:动植物油、油脂及其分解产品,精制食用油脂,动植物蜡;第四类:食品,饮料、酒及醋,烟草及烟草代用品的制品。根据2008~2012年的中国第一类、第二类、第三类、第四类农产品进出口数据,采用GM(1,1)模型,利用Matlab进行编程运算,可以得到2015~2020年中国农产品的总出口规模、中国与中亚五国的农产品贸易总规模,以及中国与中亚五国不同类别的农产品出口增长规模的预测数据。运用GM(1,1)模型对2008~2012年中国农产品出口增长及中国对中亚五国农产品出口增长结果进行检验,得到的建模精度P值均达到良及以上水平(见表2、表3)。这意味着GM (1,1)模型的预测方法合理有效,2015~2020年的预测数据基本合理可信。

表2 2008~2012年中国农产品出口增长检验结果平均残差及精度值

| | 平均残差εavg | 建模精度P |

| 第一类 | 0.04 | 0.96 |

| 第二类 | 0.07 | 0.93 |

| 第三类 | 0.05 | 0.95 |

| 第四类 | 0.02 | 0.98 |

| 总 计 | 0.04 | 0.96 |

表3 2008~2012年中国对中亚五国农产品出口增长检验结果平均残差及精度值

| | 平均残差εavg | 建模精度P |

| 第一类 | 0.08 | 0.92 |

| 第二类 | 0.03 | 0.97 |

| 第三类 | 0.14 | 0.86 |

| 第四类 | 0.05 | 0.95 |

| 总 计 | 0 | 1.00 |

二 计算与分析结果

本文三种模型使用的原始数据均来自联合国统计署商品贸易统计数据库(UN Comtrade)。通过上述三种模型对第一类、第二类、第三类、第四类农产品贸易数据进行计算与分析,可得出一系列结果。

(一)贸易特化系数分析结果

从2008~2012年中国与中亚五国的农产品贸易可知:中国出口中亚五国的第一类、第三类和第四类农产品贸易具有绝对优势;第二类农产品虽具有一定比较优势,但该优势呈逐步减弱趋势。具体表现为:

与哈萨克斯坦相比,中国农产品的比较优势虽然比较明显,但波动较大,且总体呈下降趋势。其中,第一类农产品的比较优势逐渐增大;第二类和第三类农产品的比较优势逐渐减小;第四类农产品具有绝对优势。 与吉尔吉斯斯坦相比,中国农产品具有绝对优势。其中,第一类和第三类农产品具有绝对优势;第二类和第四类农产品优势也较明显,但第二类的比较优势逐渐减弱;第四类农产品的绝对优势逐渐增大。

与塔吉克斯坦相比,中国农产品比较优势总体明显。其中,第一类、第三类和第四类农产品几乎具有绝对优势;第二类农产品具有绝对优势,但优势逐渐减弱。

与土库曼斯坦相比,中国农产品整体处于比较劣势。其中,第一类、第三类和第四类农产品具有绝对优势;第二类农产品具有比较劣势,且劣势较大,更何况,第二类农产品贸易额较大,且进口远大于出口,使得中国农产品整体处于比较劣势。 与乌兹别克斯坦相比,中国农产品具有一定的比较优势,且呈逐渐增强趋势。其中,第一类、第三类和第四类农产品具有绝对优势;第二类农产品是中乌两国贸易量最大商品,虽有波动,但中国农产品具有总体优势。

(二)恒定市场份额模型(CMS)分析结果

2008~2012年,中国对中亚五国的农产品出口总额呈增长趋势,从2.786 9亿美元增至4.078 2亿美元,年均增长11.58%。其中,中国对哈萨克斯坦农产品出口额年均增长11.29%,对吉尔吉斯斯坦年均增长0.49%,对塔吉克斯坦年均增长7.46%,对土库曼斯坦年均增长16.54%,对乌兹别克斯坦年均增长16.01%。

根据恒定市场份额模型的分析,在中国对中亚五国农产品出口的影响因素中,增长效应、市场结构效应、产品结构效应和综合竞争效应对出口具有促进作用。其中,增长效应带来出口增长1.189 43亿美元,贡献率[2]达89.7%;产品结构效应带来出口增长7 829.9万美元,贡献率为59%;市场结构效应带来出口增长7 097万美元,贡献率为53.5%。究其原因,主要是中亚五国农产品市场的对外依赖度增强;中国出口的农产品品种符合中亚各国市场需求,并根据市场需求变化不断加以调整,在与其他国家的出口竞争中处于有利的位置(见表4)。

与此同时,结构交互效应、动态结构效应和具体竞争效应对中国农产品出口具有阻碍作用。其中,结构交互效应对出口造成6 638.3万美元的拖累,拖累率[3]达50%;动态结构效应对出口造成4 061.4万美元的拖累,拖累率为30.6%;综合竞争效应对出口造成2 715.2万美元的拖累,拖累率为20.5%(见表4)。

表4 2008~2012年中国对中亚五国农产品出口总额增长CMS分解结果

| 出口额 变动 | 增长 效应 | 市场结 构效应 | 产品结 构效应 | 结构交 互效应 | 综合竞 争效应 | 具体竞 争效应 | 纯二阶 效应 | 动态结 构效应 | |

| 增长额(亿美元) | 1.327 | 1.190 | 0.710 | 0.783 | -0.664 | 0.071 | -0.272 | -0.085 | -0.406 |

| 贡献率(%) | 100.0 | 89.7 | 53.5 | 59.0 | -50.0 | 5.4 | -20.5 | -6.4 | -30.6 |

从中国对中亚五国各类农产品出口增长CMS分解结果来看:第二类农产品出口额增长最大,其次是第一类和第四类农产品,再次是第三类农产品。具体是:

第一,在第一类农产品出口影响因素中,增长效应和市场结构效应对出口增长贡献明显,贡献率分别为82.46%和24.44%;具体竞争效应对出口具有阻碍作用,拖累率为13.69%。

第二,在第二类农产品出口影响因素中,增长效应和市场结构效应对出口增长贡献明显,贡献率分别为107.56%和91.5%;动态结构效应和具体竞争效应对出口具有阻碍作用,拖累率分别为60.86%和23.09%。

第三,在第三类农产品的出口影响因素中,增长效应、市场结构效应及动态结构效应对出口具有促进作用,贡献率分别为1 238.21%、716.63%和224.31%;综合竞争效应、具体竞争效应和纯二阶效应对出口具有阻碍作用,拖累率分别为858.26%、709.51%和511.37%。

第四,在第四类农产品的出口影响因素中,增长效应、具体竞争效应和动态结构效应对出口有促进作用,其中增长效应贡献最大,贡献率达93.6%;综合竞争效应和市场结构效应对出口具有一定阻碍作用,拖累率分别为11.2%和8.27%(见表5)。

表5 2008~2012年中国对中亚五国各类农产品出口增长CMS分解结果

| 第一类 | 第二类 | 第三类 | 第四类 | |||||

| 增长额 (万美元) | 贡献率 (%) | 增长额 (万美元) | 贡献率 (%) | 增长额 (万美元) | 贡献率 (%) | 增长额 (万美元) | 贡献率 (%) | |

| 出口额变动 | 3 727.38 | 100.00 | 6 916.45 | 100.00 | 10.30 | 100.00 | 2 610.81 | 100.00 |

| 增长效应 | 3 073.50 | 82.46 | 7 439.55 | 107.56 | 127.54 | 1 238.21 | 2 444.29 | 93.62 |

| 市场结构效应 | 910.97 | 24.44 | 6 328.21 | 91.50 | 73.81 | 716.63 | -215.98 | -8.27 |

| 综合竞争效应 | 398.45 | 10.69 | -180.18 | -2.61 | -88.40 | -858.26 | -292.50 | -11.20 |

| 具体竞争效应 | -510.38 | -13.69 | -1 597.26 | -23.09 | -73.08 | -709.51 | 341.97 | 13.10 |

| 纯二阶效应 | -60.80 | -1.63 | -864.83 | -12.50 | -52.67 | -511.37 | 18.52 | 0.71 |

| 动态结构效应 | -84.36 | -2.26 | -4 209.03 | -60.86 | 23.10 | 224.31 | 314.52 | 12.05 |

从恒定市场份额模型的单一市场CMS分析结果可以看出,中国对中亚五国农产品出口呈现一个似乎矛盾的现象。一方面,中国农产品生产成本增加,总体竞争力下降,导致出口增速放缓或下降,在一定程度上成为阻碍农产品出口的因素之一。另一方面,尽管中国的农产品价格上升,但与其他国家农产品相比,总体仍处于低位,价廉物美,仍具有竞争力(只是竞争力呈下降趋势而已),这也是促进出口增长的主要因素之一。

实践中,影响中国对中亚五国农产品出口的因素很多,而且各个国家的情况各不相同,具体表现为:

第一,中国对哈萨克斯坦的农产品出口增长主要得益于产品结构效应、综合竞争效应和增长效应。其中,产品综合竞争效应和结构效应贡献最大,分别促进出口增长5 141.11万美元和3 776.37万美元,贡献率为86.77%和63.73%。具体来讲,在哈萨克斯坦市场上,中国出口农产品在质量和价格方面均具有优势,而且种类相对较多,这些综合因素促使中国对哈萨克斯坦农产品出口增长。与此同时,阻碍出口增长的因素主要是动态结构效应、产品竞争效应,对出口的拖累率分别为36.14%和26.46%。具体来讲,随着生活水平提高,哈居民对高档农产品需求增加,但中国出口的农产品总体属于中低档,与哈市场需求匹配度降低(见表6)。

第二,中国对吉尔吉斯斯坦的农产品出口增长主要得益于增长效应和动态结构效应。二者分别促进出口增长4 290.37万美元和198.25万美元,贡献率分别为115.48%和5.34%。其中增长效应是主要促进因素,主要体现为价格和质量优势。与此同时,阻碍出口增长的因素主要是综合竞争效应、纯二阶效应和产品竞争效应,但阻碍作用并不明显,即综合竞争效应对出口的拖累率为10.55%,纯二阶效应和产品竞争效应的拖累率均不足10%。具体来讲,近年中国国内人工成本上升导致农产品价格上涨,农产品的综合竞争力减弱,造成吉尔吉斯斯坦从中国进口部分农产品增幅放缓(见表6)。

第三,中国对塔吉克斯坦的农产品出口增长主要得益于增长效应、产品结构效应和产品竞争效应。三者分别导致出口增长293.44万美元、55.17万美元和25.42万美元,贡献率分别为105.97%、19.93%和9.18%。其中增长效应是主要促进因素,主要体现为价格和质量优势。与此同时,阻碍出口增长的因素主要是动态结构效应和综合竞争效应,对出口的拖累率分别为32%和4.54%。其原因与吉尔吉斯斯坦情况大体相同,也是农产品成本上升导致竞争力下降,进而使出口增幅下降(见表6)。

第四,中国对土库曼斯坦的农产品出口增长主要得益于综合竞争效应、增长效应和纯二阶效应。三者分别导致出口增长403.4万美元、242.85万美元和160.65万美元,贡献率分别为53.38%、32.14%和21.26%。其中综合竞争效应是最主要的影响因素,说明与其他国家相比,中国农产品在土库曼斯坦市场中更具竞争优势。另外,土库曼斯坦市场需求不断增加,使得增长效应也成为促进中国农产品出口的重要因素。与此同时,阻碍出口增长的因素主要是产品结构效应和动态结构效应,具体表现为:中国出口的农产品品种与土库曼斯坦所需要的农产品品种匹配度有差异;近些年中国部分农产品价格上升,导致土库曼斯坦调整从中国进口农产品的品种结构,减少部分农产品进口。但上述两因素对中国农产品出口的拖累率均不足5%,说明阻碍作用并不大(见表6)。

第五,中国对乌兹别克斯坦的农产品出口增长主要得益于增长效应、产品竞争效应、纯二阶效应和综合竞争效应。它们分别促进出口增长2 025.87万美元、1 032.36万美元、705.68万美元和377.34万美元,贡献率分别为78.16%、39.83%、27.22%和14.56%。乌兹别克斯坦对农产品进口需求的不断增加,以及中国农产品在乌兹别克斯坦市场上的价格和质量优势等,都促进了中国农产品出口增长。与此同时,阻碍出口增长的因素主要是产品结构效应和动态结构效应,对出口的拖累率分别为42.51%和17.25%。具体表现与中国对土库曼斯坦出口相类似,同样是品种匹配度不高,以及农产品价格上涨削弱出口竞争力,使得乌兹别克斯坦调整从中国进口的农产品品种,减少部分农产品进口(见表6)。

表6 008~2012年中国对中亚五国农产品出口单一市场CMS分解结果

| 总计 | 增长 效应 | 产品结 构效应 | 综合竞 争效应 | 具体竞 争效应 | 纯二阶 效应 | 动态结 构效应 | ||

| 哈萨克 斯坦 | 增长额 (万美元) | 5 925.20 | 563.36 | 3 776.37 | 5 141.11 | -1 567.74 | 153.43 | -2 141.31 |

| 贡献率 (%) | 100.00 | 9.51 | 63.73 | 86.77 | -26.46 | 2.59 | -36.14 | |

| 吉尔吉 斯斯坦 | 增长额 (万美元) | 3 715.10 | 4 290.37 | -32.72 | -391.81 | -112.74 | -236.26 | 198.25 |

| 贡献率 (%) | 100.00 | 115.48 | -0.88 | -10.55 | -3.03 | -6.36 | 5.34 | |

| 塔吉克 斯坦 | 增长额 (万美元) | 276.90 | 293.44 | 55.17 | -12.57 | 25.42 | 4.06 | -88.62 |

| 贡献率 (%) | 100.00 | 105.97 | 19.93 | -4.54 | 9.18 | 1.47 | -32.00 | |

| 土库曼 斯坦 | 增长额 (万美元) | 755.64 | 242.85 | -35.33 | 403.40 | 0 | 160.65 | -15.93 |

| 贡献率 (%) | 100.00 | 32.14 | -4.67 | 53.38 | 0 | 21.26 | -2.11 | |

| 乌兹别 克斯坦 | 增长额 (万美元) | 2 592.10 | 2 025.87 | -1 101.99 | 377.34 | 1 032.36 | 705.68 | -447.16 |

| 贡献率 (%) | 100.00 | 78.16 | -42.51 | 14.56 | 39.83 | 27.22 | -17.25 | |

(三)GM(1,1)模型预测结果

根据GM(1,1)模型的预测,到2020年,中国农产品出口总额将达到2 106亿美元,比2012年的611亿美元增加1 495亿美元(增长2.4倍)。其中,第一类农产品出口额将达到549亿美元,增长2.4倍;第二类农产品出口额将达到454亿美元,增长1.4倍;第三类农产品出口额将达到28亿美元,增长3.3倍;第四类农产品出口额将达到1 161亿美元,增长3.2倍(见表7)。

表7 2015~2020年中国农产品出口总额增长预测(单位:亿美元)

| 年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| 第一类 | 255.30 | 297.59 | 346.88 | 404.34 | 471.32 | 549.39 |

| 第二类 | 262.52 | 292.94 | 326.89 | 364.77 | 407.05 | 454.22 |

| 第三类 | 11.29 | 13.57 | 16.30 | 19.59 | 23.54 | 28.29 |

| 第四类 | 475.50 | 568.40 | 679.60 | 812.40 | 971.20 | 1 161.10 |

| 总计 | 995.20 | 1 156.30 | 1 343.40 | 1 560.80 | 1 813.40 | 2 106.90 |

到2020年,中国对中亚五国的农产品出口总额将达到16.345亿美元,比2012年的4.08亿美元增加12.265亿美元(增长3倍),占2020年中国农产品出口总额的0.78%。其中,第一类农产品出口额将达到2.883 2亿美元,增长2.08倍;第二类农产品出口额将达7.967 8亿美元,增长2.55倍;第三类农产品出口额将达0.133 3亿美元,增长2.32倍;第四类农产品出口额将达5.360 7亿美元,增长5.25倍(见表8)。

表8 2020年前中国对中亚五国农产品出口总额增长预测(单位:亿美元)

| 年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| 第一类 | 1.410 1 | 1.622 9 | 1.869 9 | 2.157 1 | 2.491 9 | 2.883 2 |

| 第二类 | 3.413 5 | 3.989 9 | 4.698 0 | 5.568 7 | 6.641 9 | 7.967 8 |

| 第三类 | 0.060 1 | 0.069 6 | 0.081 2 | 0.095 4 | 0.112 5 | 0.133 3 |

| 第四类 | 1.609 4 | 2.002 6 | 2.518 2 | 3.201 9 | 4.118 7 | 5.360 7 |

| 总计 | 6.493 1 | 7.685 0 | 9.167 3 | 11.023 1 | 13.365 0 | 16.345 0 |

从分析结果可以看出,到2020年,在中国对中亚五国出口的四类农产品中,第一类和第二类的出口增长率低于此间中国对全球的农产品出口增长率,第三类和第四类的出口增长率高于此间中国对全球的农产品出口增长率。这说明,中国不同种类的农产品在中亚五国市场上的比较优势出现变化。

从模型预测结果可知,中国对中亚五国的四类农产品出口均呈增长趋势,鉴于双方的贸易互补性以及各类别农产品出口份额差异较大,预计未来(2020年前)增幅也不尽相同。

1.第一类农产品

2008~2012年,中国对中亚五国第一类农产品出口年均增长922万美元,预计到2020年出口总额将达到2.883 2亿美元,是2012年的4倍。这说明第一类农产品出口潜力很大,其中对吉尔吉斯斯坦的出口增幅最大,其他四国所占比重较小。主要原因是:中亚五国第一类农产品市场自给不足,其中肉及食用杂碎明显不足;而中国第一类农产品在生产和出口方面均具有比较优势(见表9)。

表9 2020年前中国对中亚五国出口第一类农产品规模预测(单位:亿美元)

| 年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| 哈萨克斯坦 | 0.055 1 | 0.058 5 | 0.062 1 | 0.065 9 | 0.069 9 | 0.074 2 |

| 吉尔吉斯斯坦 | 1.295 6 | 1.490 5 | 1.714 9 | 1.972 9 | 2.269 8 | 2.611 4 |

| 塔吉克斯坦 | 0.030 1 | 0.041 3 | 0.056 8 | 0.078 0 | 0.107 2 | 0.147 4 |

| 土库曼斯坦 | 0.006 6 | 0.006 7 | 0.006 7 | 0.006 8 | 0.006 9 | 0.006 9 |

| 乌兹别克斯坦 | 0.022 7 | 0.025 9 | 0.029 4 | 0.033 5 | 0.038 1 | 0.043 3 |

| 总计 | 1.410 1 | 1.622 9 | 1.969 9 | 2.157 1 | 2.491 9 | 2.883 2 |

2.第二类农产品

2008~2012年,中国对中亚五国第二类农产品出口年均增长1 793万美元,预计到2020年出口总额可达到7.967 8亿美元,是2012年出口额的3.55倍。这说明中国第二类农产品出口潜力很大,其中向哈萨克斯坦和乌兹别克斯坦的出口将大幅增长。主要原因是:中亚五国第二类农产品总体上自给不足,其中水果、咖啡、茶叶以及面制品等明显不足;而中国此类产品在生产和出口方面均具有比较优势(见表10)。

表10 2020年前中国对中亚五国出口第二类农产品规模预测(单位:亿美元)

| 年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| 哈萨克斯坦 | 1.897 3 | 2.173 4 | 2.489 8 | 2.852 2 | 3.267 3 | 3.742 8 |

| 吉尔吉斯斯坦 | 0.317 5 | 0.303 8 | 0.290 6 | 0.278 1 | 0.266 0 | 0.254 5 |

| 塔吉克斯坦 | 0.057 8 | 0.053 1 | 0.048 8 | 0.044 8 | 0.041 2 | 0.037 9 |

| 土库曼斯坦 | 0.085 3 | 0.099 9 | 0.117 3 | 0.137 5 | 0.161 2 | 0.189 1 |

| 乌兹别克斯坦 | 1.055 6 | 1.359 7 | 1.751 5 | 2.256 1 | 2.906 2 | 3.743 5 |

| 总计 | 3.413 5 | 3.989 9 | 4.698 0 | 5.568 7 | 6.641 9 | 7.967 8 |

3.第三类农产品

中国第三类农产品在中亚五国市场上始终竞争力不足,2008~2012年出口额每年基本持平,变化不大,约为400万美元。预计到2020年,其出口总额也仅有133 3万美元。不过,考虑到中亚五国第三类农产品市场规模较大,但自给严重不足,几乎全部依赖进口(2012年共进口6亿美元),未来中国对中亚五国第三类农产品出口仍有相当大的增长空间,甚至可能超出模型预测规模。因为模型预测基于前期出口规模,若前期规模小,预测的结果也不会大(见表11)。

表11 2020年前中国对中亚五国出口第三类农产品规模预测(单位:亿美元)

| 年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| 哈萨克斯坦 | 0.000 6 | 0.000 4 | 0.000 4 | 0.000 3 | 0.000 2 | 0.000 2 |

| 吉尔吉斯斯坦 | 0.040 0 | 0.046 0 | 0.052 9 | 0.060 9 | 0.070 1 | 0.080 7 |

| 塔吉克斯坦 | 0.003 1 | 0.002 6 | 0.002 1 | 0.001 8 | 0.001 5 | 0.001 3 |

| 土库曼斯坦 | 0 | 0 | 0 | 0 | 0 | 0 |

| 乌兹别克斯坦 | 0.016 4 | 0.020 6 | 0.025 8 | 0.032 4 | 0.040 7 | 0.051 1 |

| 总计 | 0.060 1 | 0.069 6 | 0.081 2 | 0.095 4 | 0.112 5 | 0.133 3 |

4.第四类农产品

2008~2012年,中国对中亚五国第四类农产品年均出口增长510万美元,预计到2020年将达到5.360 7亿美元,是2012年出口额的6.25倍,在所有出口农产品种类中增幅最大。中亚五国的饮料和烟草进口规模始终较大,中国在这方面比较优势明显,因此,此类产品成为中国历年向中亚五国出口最多的农产品,未来出口仍有较大增长空间(见表12)。

表12 2020年前中国对中亚五国出口第四类农产品规模预测(单位:亿美元)

| 年份 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| 哈萨克斯坦 | 0.928 5 | 1.074 6 | 1.243 7 | 1.439 3 | 1.665 8 | 1.927 8 |

| 吉尔吉斯斯坦 | 0.147 9 | 0.180 5 | 0.220 2 | 0.268 7 | 0.327 9 | 0.400 2 |

| 塔吉克斯坦 | 0.038 7 | 0.041 4 | 0.044 2 | 0.047 2 | 0.050 5 | 0.053 9 |

| 土库曼斯坦 | 0.163 9 | 0.245 7 | 0.368 5 | 0.552 6 | 0.828 6 | 1.242 6 |

| 乌兹别克斯坦 | 0..330 4 | 0.460 4 | 0.641 6 | 0.894 1 | 1.245 9 | 1.736 2 |

| 总计 | 1.609 4 | 2.002 6 | 2.518 2 | 3.201 9 | 4.118 7 | 5.360 7 |

三 总结与建议

以上分析表明,中国与中亚五国的农产品比较优势和贸易结构基本反映各方农业资源禀赋特征。总的来说,中国主要出口劳动密集型产品,进口大宗农产品等土地密集型产品;中亚五国主要出口大宗农产品等土地密集型产品,进口劳动密集型农产品。双方农业资源禀赋及农业生产结构互补性明显,为双方开展深层次农业合作提供了良好契机,也将极大地拉动中国农产品出口。

未来,中国对中亚五国的农产品出口仍将保持增长态势,且增长空间很大。为加强双方农业合作,依据上述的分析结果特提出如下建议:

第一,多年来,促进中国对中亚五国农产品出口增长的因素主要是增长效应,即中国农产品价格低廉、品种丰富,在中亚市场上具有一定比较优势,符合大众消费需求。一方面,说明质优价廉是中国农产品的传统优势,也是今后保持出口增长的最主要推动因素;另一方面,也说明未来中国可在高端产品方面多下功夫,争取全面占领低、中、高端市场。

第二,当前和今后一段时间,中国对中亚五国的农产品出口仍存在诸多障碍,如出口品种与市场需求匹配度不高(中亚五国主要进口第一类、第二类和第四类农产品,而中国主要出口第二类农产品和第四类农产品)、中国农产品生产成本增加导致产品竞争力削弱等。这提醒我们,在合作时,应当研究和分析中亚国家的具体农产品需求,提高出口针对性,找准市场定位。

第三,由于中亚国家的农业产业和进口商品结构不同,中国各类农产品在中亚国家中的优势也不相同,须区别对待,扬长避短,使其发挥最大比较优势。其中,第一类农产品适合中吉两国贸易;第二类农产品适合中国与哈萨克斯坦和乌兹别克斯坦的贸易合作;第四类农产品适合中国与哈萨克斯坦、土库曼斯坦和乌兹别克斯坦的贸易合作;第三类农产品是中国对所有中亚国家农产品出口的短板,而中亚五国对此类农产品的需求巨大,未来几年中国应当加强此类农产品对中亚国家的出口。

第四,今后要采取多种综合措施,进一步巩固和加强中国农产品优势,弥补短板。例如,利用“丝绸之路经济带”提供的良好契机加快农业“走出去”;通过上海合作组织等区域国际合作机制推动区域农业合作;发展基础设施;在西部建立农产品出口基地;创造便利的贸易结算条件;利用大数据平台建立农产品信息网;推进农产品品牌建设等。

第五, 当前比较急迫的工作之一是构建统一的粮食信息、物流和交易平台。农产品信息平台既包括网络资源建设,也包括交易会、博览会、专题研讨会、推介会、休闲农业文化游、美食节等所有能够提供展示宣传机会的措施和活动。

附表 2008~2012年中国对中亚五国农产品进出口额(单位:亿美元)

| 国家 | 类别 | 2008年 | 2009年 | 2010年 | 2011年 | 2012年 | |||||

| 出口额 | 进口额 | 出口额 | 进口额 | 出口额 | 进口额 | 出口额 | 进口额 | 出口额 | 进口额 | ||

| 哈萨 克斯 坦 | 第一类 | 0.030 1 | 0.025 1 | 0.033 9 | 0.029 4 | 0.049 1 | 0.032 2 | 0.040 6 | 0.014 9 | 0.045 6 | 0.015 6 |

| 第二类 | 0.762 5 | 0.035 7 | 0.888 8 | 0.025 4 | 0.881 5 | 0.135 8 | 1.139 7 | 0.067 6 | 1.265 8 | 0.673 2 | |

| 第三类 | 0.005 1 | 0.000 1 | 0.002 1 | 0 | 0.002 1 | 0 | 0.002 1 | 0 | 0.000 4 | 0.000 2 | |

| 第四类 | 0.514 5 | 0.000 6 | 0.392 7 | 0.005 1 | 0.428 4 | 0.014 5 | 0.540 6 | 0.006 6 | 0.592 9 | 0.016 2 | |

| 吉尔 吉斯 斯坦 | 第一类 | 0.499 9 | 0 | 0.509 7 | 0 | 0.743 7 | 0 | 0.679 1 | 0 | 0.863 3 | 0 |

| 第二类 | 0.348 0 | 0.005 5 | 0.371 5 | 0.007 9 | 0.445 4 | 0.011 0 | 0.415 3 | 0.004 9 | 0.319 2 | 0.008 0 | |

| 第三类 | 0.021 6 | 0 | 0.014 0 | 0 | 0.020 0 | 0 | 0.029 4 | 0 | 0.022 3 | 0 | |

| 第四类 | 0.l046 7 | 0.019 5 | 0.048 7 | 0.002 8 | 0.050 5 | 0.001 0 | 0.067 1 | 0.000 2 | 0.083 0 | 0.000 7 | |

| 塔吉 克斯 坦 | 第一类 | 0.007 9 | 0 | 0.006 2 | 0 | 0.004 5 | 0 | 0.008 8 | 0 | 0.012 3 | 0 |

| 第二类 | 0.045 0 | 0 | 0.087 9 | 0 | 0.101 0 | 0l008 8 | 0.082 3 | 0.004 1 | 0.068 6 | 0.000 8 | |

| 第三类 | 0.012 0 | 0 | 0 | 0 | 0 | 0 | 0.007 6 | 0 | 0.007 7 | 0 | |

| 第四类 | 0.028 0 | 0 | 0.027 4 | 0 | 0.025 4 | 0 | 0.030 2 | 0 | 0.032 1 | 0 | |

| 土库 曼斯 坦 | 第一类 | 0.003 6 | 0 | 0.003 7 | 0 | 0.007 2 | 0 | 0.011 9 | 0 | 0.002 4 | 0 |

| 第二类 | 0.034 1 | 0.132 3 | 0.036 8 | 0.266 1 | 0.035 3 | 0.310 6 | 0.042 5 | 0.186 4 | 0.055 6 | 0.197 1 | |

| 第三类 | 0.000 1 | 0 | 0.000 3 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | |

| 第四类 | 0.023 3 | 0 | 0.010 2 | 0 | 0.016 8 | 0 | 0.042 5 | 0 | 0.043 3 | 0 | |

| 乌兹 别克 斯坦 | 第一类 | 0.024 3 | 0 | 0.003 6 | 0 | 0.018 2 | 0 | 0.018 0 | 0 | 0.011 2 | 0 |

| 第二类 | 0.339 6 | 0.169 2 | 0.300 3 | 0.122 9 | 0.252 9 | 0.193 5 | 0.348 5 | 0.257 7 | 0.537 0 | 0.216 2 | |

| 第三类 | 0.000 3 | 0 | 0.002 5 | 0 | 0.010 1 | 0 | 0.002 2 | 0 | 0.009 8 | 0 | |

| 第四类 | 0.040 5 | 0 | 0.035 1 | 0 | 0.047 0 | 0 | 0.122 3 | 0 | 0.106 0 | 0 | |

资料来源:联合国统计署商品贸易统计数据库(UN Comtrade),http://comtrade.un.org/

主要参考文献:

1.张宁:《哈萨克斯坦的粮食安全现状》,《欧亚经济》2014年第1期。

2.曹守峰、张姣:《中亚五国农产品贸易特征及贸易竞争性》,《俄罗斯中亚东欧市场》2012年第12期。

3.李豫新、李婷:《基于引力模型分析中国与中亚国家农产品贸易》,《俄罗斯中亚东欧市场》2012年第12期。

4.韩俊主编:《中国粮食安全与农业走出去战略研究》,中国发展出版社2014年版。

注释:

[1]曹守峰:《基于上海合作组织视角的中国农产品出口潜力研究》,新疆农业大学2012年硕士论文。

[2]贡献率=各种效应的影响值(正值)/出口变动额。

[3]拖累率=各种效应的影响值(负值)/出口变动额。

(责任编辑:徐向梅)