【内容提要】欧元区的成立和欧元的流通是欧洲一体化的里程碑事件。通过一体化的深入发展,实现区域内共同繁荣是欧元区成立的重要目标之一。但从10多年的实际运行来看,成员国之间不仅没有因为使用单一货币、执行统一货币政策而实现经济趋同,相反,发展差距呈现扩大的趋势。研究发现,各成员国在要素市场、技术水平、制度、文化等方面的差异决定了各自不同的发展水平和发展速度。高度一体化本可以缓解成员国异质性的影响,但是,在单一货币政策下,统一的名义利率和名义汇率进一步放大了初始异质性的影响。本文重点探索在成员国异质性显著的条件下,货币一体化对经济趋同的负面影响。

【关键词】经济增长分化 通货膨胀 实际汇率 实际利率

一、引言

在罗伯特·蒙代尔(Robert A. Mundell)提出的经济一体化理论中,国际经济一体化的主要动力一方面是可以通过市场的扩大和分工的深化实现一体化成员国的整体福利增进和福利扩展,另一方面是参与一体化的成员国在要素边际收益递减和商品、要素自由流动的驱动下实现经济增长和人均收入的收敛,从而达到共享繁荣的目的。自“欧洲煤钢联营”起步,历经欧洲经济共同体,到成立欧洲经济与货币联盟,实现经济收敛基础上的共同繁荣一直都是欧盟一体化的基本动力。1992年签订的《欧洲联盟条约》(Treaty of Maastricht)即《马斯特里赫特条约》明确约定了共同体的任务是,通过建立一个共同市场和一个经济与货币联盟,实施相关的共同政策或活动,在整个共同体内促进经济活动的和谐和均衡发展、可持续的和非通货膨胀的增长、经济发展的高度同步化……[1]。但实践发展的结果却是,在1999年欧元启用时,欧元区12个创始成员国(包括2001年加入的希腊)人均收入的追赶与收敛就已经停止,初始生产率较低的国家的生产率平均增长率落后于初始生产率较高的国家,这进一步扩大了各成员国之间潜在竞争力的差距,其经济增长也向着趋异的方向发展。[2]在2008年金融危机之后,欧元区经济遇到的困境以及复苏的阻力更是与成员国之间经济增长率和劳动生产率的分化密切相关。

2017年,欧元区经济步入了复苏和增长的轨道。2017年第二季度,欧元区GDP同比增长了2.3%,高于美国的2.2%,[3]全面复苏态势明显,但这种复苏非常脆弱。首先,从复苏的基础和原因来看,这次的经济复苏高度依赖于欧洲中央银行的宽松货币政策,与欧洲决策机构和学者们期望的通过结构改革实现复苏的愿望相去甚远,因此欧洲金融危机和债务危机的结构性原因仍然存在。要维持和实现经济复苏,并推动这种复苏转向持续稳定的经济增长,就需要成员国尤其是法国和德国共同推动更深层次的改革。[4]其次,从目前观察到的具有整体特征的经济复苏中可以发现,欧元区成员国之间的经济增长仍存在着巨大差距。到2016年底,爱尔兰实际人均GDP相比2008年增长了52%,成为欧元区人均GDP第二高的国家,葡萄牙和西班牙则刚刚回到危机前的水平,而希腊仍比危机前低20%。[5]因此,对于德国、爱尔兰等经济增长强劲的国家而言,过于宽松的货币政策将不再适宜,而一旦欧洲中央银行开始收紧货币政策,那么对于仍未走出衰退阴影的希腊而言,其经济前景的不确定性将增加。

上述现象表明,统一的货币政策难以兼顾所有成员国的实际经济形势。当区域内劳动力市场分割、经济周期呈显著差异时,统一的货币政策无疑将使得成员国经济朝着进一步趋异的方向发展。欧元区成员国在经济趋同方面的不足正是其2010年以来所面临挑战的根源。如果没有高度的实际趋同作为基础,名义趋同是不可持续的。[6]欧元运行机制的改革也仅限于增强对风险的防范能力和对不利冲击的应对能力,欧元区货币政策的发展差距强化效应并没有得到足够的关注。要缩小区域内发展差距,实现经济同步化,通过深化一体化实现普遍的高收入这一目的,还需要各成员国在政治上进行更加密切的合作。如果经济结构性改革没有进展,劳动力市场分割状况不能得以改善,那么欧元区内发展的不均衡持续累积最终仍会构成对欧元的威胁。正如马里奥•德拉吉(Mario Draghi)所言,欧洲未来的繁荣取决于采用经济联盟、财政联盟和金融联盟来补充完善货币联盟的能力,这种更为先进的制度框架需要嵌入在某种形式的政治联盟之中。

在名义趋同和实际趋同之间,统一的货币政策和实际的通货膨胀率差异起着重要的作用。尽管《欧洲联盟条约》约定了通货膨胀率的趋同标准,但各成员国之间的通货膨胀仍存在较大的差异。这种差异在统一的名义利率和名义汇率下对欧元区经济趋同起着反作用,本文将就通货膨胀率差异的影响路径和影响机制作简要分析,希望有助于对此问题的理解。

二、文献综述

“经济一体化能否实现经济趋同”这一问题本身就存在着理论上的争论。一种观点认为,通过资本等要素在区域内的自由流动,即从资本充裕但收益率低的富裕国流向资本短缺但收益率高的贫穷国,可以实现区域内经济由非均衡到均衡,总福利增加。[7]另一种完全相反的观点认为,区域经济一体化会导致发达地区资本配置更多、发展更快,落后地区发展更慢的“马太效应”。[8] 但是在关于欧元区的研究中,基本认同单一货币区的成立不仅没有实现区域内经济增长的趋同,反而在一定程度上扩大了成员国之间的发展差距。早在2002年欧元正式流通之前,乔治·彼伯(Jorg Bilbow)就指出,欧洲中央银行以价格稳定为首要目标并将目标通胀率设定在接近但不超过2%的政策设计是不利于增长的,也并未带来实际趋同。[9]埃克哈德·海因(Eckhard Hein)和阿希姆·特鲁格(Achim Truger)的研究表明,1981年至2001年欧元区在GDP增长率、失业率、产出差距等方面并没有显示出明显的趋同迹象,相反,人均GDP和劳动生产率却长期表现出明显的趋异特征。他们认为,欧元区明确的经济政策目标和政策工具阻碍了可能导致趋同发生的、更大范围内混合性宏观经济政策的实施。[10]安吉拉·埃斯特拉达(Angel Estrada)等人通过对欧元区国家1999—2012年失业率、通货膨胀率、相对价格和经常账户的趋同性研究发现,现有的证据不足以支持欧元促进了成员国之间的经济趋同这一观点。[11]杨力和任嘉通过研究欧元区12国1995—2010年通货膨胀率、政策财政赤字、公共债务率和人均GDP的趋同性发现,统一货币不仅没有促使成员国之间经济的趋同,反而使得核心国与外围国之间的不平衡日益加剧。[12]

关于单一货币与欧元区成员国经济趋异的关系,部分学者注意到了在欧元区成员国经济、金融异质性普遍存在的情况下,统一货币政策的非对称效应。鲁迪格·多恩布什(Rudiger Dornbush)认为,从货币政策的利率和信用传导渠道来看,当货币政策收紧时,建筑、资本品和耐用消费品占GDP比重相对较高的国家受到的影响更大。[13]菲利普·莱恩(Philip R. Lane)认为,由于欧元区国家在人均产出、人口、产业分工、资本和要素市场结构方面存在差异,欧洲中央银行的货币政策对成员国的冲击是非对称的,欧元本身成为宏观经济趋异的重要来源。[14]马泰奥·巴瑞果兹(Matteo Barigozzi)等利用SDF模型对欧元区1983-2008年货币政策效应的研究发现,当遭受货币政策冲击时,尽管欧元区总体的价格反应不大,但是各成员国价格反应存在非对称性。其中,大部分成员国的价格反应或者为负或者不显著,而意大利、希腊、葡萄牙则有强烈的正向价格反应。[15]相对价格变化会导致成员国之间竞争地位的变化,有可能使原有的发展差距被进一步拉大。迈克尔·格雷迪(Michael O’Grady)研究了欧洲中央银行的货币政策对欧元区12个创始国的影响,他发现,各国产出对货币政策的反应存在着较大差异,且反应程度与国内制造业份额、资本投资水平呈正相关。[16]这意味着,当欧洲中央银行实施宽松货币政策时,制造业份额比重较高的国家其产出正向影响越大,成员国之间的发展差距无疑将扩大。王玉柱关注了通货膨胀差异在统一货币政策下对欧元区成员国经常账户、债务、产业结构和就业等方面的影响,认为持续的通货膨胀差异对欧元区经济失衡有着重要的影响。[17]

综上,现有研究基本认同欧元区并未因为一体化的深入发展而实现经济趋同,其成员国在产业结构、要素市场、金融市场等方面的异质性所导致的统一货币政策在传导路径和最终影响上的非对称性是影响因素之一。但是,货币政策影响的非对称性并非欧元区所特有,即使各成员国的货币主权没有让渡给欧洲中央银行,其实施的货币政策对不同地区、不同产业的影响也存在着非对称性。因此,问题的关键不在于统一的货币政策在各国的传导路径和效应的非对称性,而是各国所处的经济周期以及经济发展目标所要求的货币政策宽松或者紧缩程度不一。在这种情况下,货币政策的统一调整有可能导致已经存在的差距进一步扩大。如果欧元区成员国能够实现经济周期趋同,则统一货币政策的负面影响将大大缩小。本文将着眼于经济周期的重要指标通货膨胀率,分析在欧元区通货膨胀趋同未能实现的情况下,单一货币区统一的名义利率以及名义汇率对已有发展差距的强化机制。

三、货币一体化背景下,成员国人均GDP差距扩大及价格影响因素分析

(一)欧元区成员国人均GDP差距不断扩大

作为一个统一的大市场,欧元区消除了商品和要素流动的障碍,如果生产要素边际收益递减规律成立,商品和要素在区域内的充分自由流动将使得各国商品价格和要素收益趋于相等。但是从人均GDP来看,欧元成员国之间的人均收入不仅没有收敛,而且呈逐渐扩大的趋势。从图1人均GDP变异系数的变化趋势可以看出,1995 —2016年,欧元区12个创始成员国之间的发展差距在总体上呈扩大趋势。在欧元正式使用前的1998年,区域内发展差距处于1995年以来的最低水平。欧元区成立后,成员国之间的发展差距稳步上升。与此形成对比的则是经济合作与发展组织(OECD)国家之间的发展差距却在缓慢缩小。到2011年,OECD国家的发展差距已经小于高度一体化的欧元区。2016年,欧元区12国人均GDP的变异系数已经达到了0.43,相比欧元正式流通的2002年上升了39%。同期,OECD国家的人均GDP变异系数则由2002年的0.4下降到了2016年的0.38。可见,统一的商品和要素市场并没有带来成员国要素收入的均等化,区域内的发展差距进一步扩大了。

图1:1995年-2016年OECD国家和欧元区12国人均GDP变异系数变化趋势图

数据来源:OECD.stat, http://stats.oecd.org*

Eurostat, http://ec.europa.eu/eurostat/data/database

*注:由于波兰的数据均为估计所得,因此在计算时将其剔除。

与人均产出差距扩大紧密相关的是人均产出增长率的不平衡。根据新古典经济增长理论,在其他条件相同的情况下,初始人均产出水平越低的国家其人均产出增长率越高。[18]但是,由表1可以看出,欧元区存在“越不发达的国家经济增长率越低,越发达的国家经济增长率越高”的情况,这无疑使得成员国之间的发展差距不断扩大。2002年,人均产出水平最高的卢森堡是最低的葡萄牙的2.88倍。在接下来的10多年里,卢森堡的年平均增长率为3.11%,而葡萄牙仅为1.78%,到2016年,他们之间的差距已经扩大到了3.46倍。希腊自2001年加入欧元区之后,其人均产出水平就几乎没有增长,2016年以购买力标准计算的人均GDP仅比2002年高100,成为创始国中表现最差的经济体。从危机后的增长情况看,这一差距则更加明显。德国、爱尔兰和卢森堡取得了3%以上的年均增长率。虽然房地产泡沫破灭和金融危机给爱尔兰经济带来了巨大冲击,但是其政府的迅速反应和有效政策措施使其早在2014年就已走出债务危机的泥潭,危机后的人均GDP年均增长率高达7.73%,远超欧元区其他国家。而当年“欧猪五国”的其他国家则没那么幸运,意大利和西班牙在危机之后的年平均增长速度仅为1.01%和1.18%,只比希腊-2.39%略好。

表1 欧元区12国以购买力标准计算的人均GDP及年均增长率

|

国家

年份 |

2002 |

2016 |

2002-2016年均增长率(%) |

2009-2016年平均增长率(%) |

|

比利时 |

26,200 |

34,200 |

1.92 |

2.43 |

|

德国 |

25,500 |

35,800 |

2.45 |

3.21 |

|

爱尔兰 |

30,200 |

53,200 |

4.13 |

7.73 |

|

希腊 |

19,400 |

19,500 |

0.04 |

-2.39 |

|

西班牙 |

20,900 |

26,700 |

1.76 |

1.18 |

|

法国 |

24,600 |

30,300 |

1.50 |

1.99 |

|

意大利 |

24,600 |

27,900 |

0.90 |

1.01 |

|

卢森堡 |

50,400 |

77,400 |

3.11 |

3.10 |

|

荷兰 |

29,200 |

37,500 |

1.80 |

1.62 |

|

奥地利 |

26,700 |

36,700 |

2.30 |

2.49 |

|

葡萄牙 |

17,500 |

22,400 |

1.78 |

1.56 |

|

芬兰 |

24,500 |

31,700 |

1.86 |

1.38 |

数据来源:Eurostat,http://ec.europa.eu/eurostat/data/database

尽管各成员国在加入欧元区时满足了《欧洲联盟条约》约定的名义趋同标准,但是名义趋同没有持续,实际趋同也就丧失了基础。尤其是通货膨胀率的非趋同在统一货币政策下,更有可能使得业已存在的失衡进一步加剧。

(二)人均产出差距扩大的价格影响机制

虽然欧元区的商品和要素皆以欧元计价,区域内的贸易往来不再有汇率的概念,但是由于成员国的通货膨胀率差异显著,因此欧元在不同成员国的实际购买力是不同的,即成员国之间仍存在隐形的实际汇率,并影响成员国商品在区域内的竞争力,从而对成员国的产出产生影响。

1. 基于蒙代尔—弗莱明模型(Mudell-Fleming model)的价格影响机制

马库斯·弗莱明(J. Marcus Fleming)认为,价格水平也即通货膨胀率差异是国际收支失衡和汇率波动的主要原因,区域内成员国的通货膨胀率趋于一致汇率的波动将趋于消失[19]。在欧元区内,假设每个成员国都是固定名义汇率下的小型开放经济体,则蒙代尔—弗莱明模型可以写为:

![]()

![]()

其中Y表示产出,T表示政府税收,TR表示转移支付,![]() 可支配收入

可支配收入![]() 的增函数,I表示投资,是外生利率

的增函数,I表示投资,是外生利率![]() 的减函数,G表示政府购买,NX表示净出口,是实际汇率

的减函数,G表示政府购买,NX表示净出口,是实际汇率![]() 的减函数。

的减函数。![]() 表示实际货币余额,货币需求L是利率和产出的函数,与利率负相关,与产出正相关。蒙代尔—弗莱明模型的第一个方程描述了IS曲线,第二个方程描述了LM曲线。

表示实际货币余额,货币需求L是利率和产出的函数,与利率负相关,与产出正相关。蒙代尔—弗莱明模型的第一个方程描述了IS曲线,第二个方程描述了LM曲线。

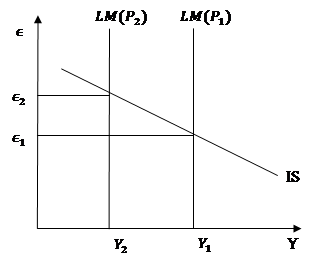

图2显示了当价格水平由![]() 上升到

上升到![]() 、名义货币供给量M不变的情况下,实际货币余额下降,LM曲线左移,实际汇率升值,净出口下降,进而导致了实际产出下降。由此可以得出,在名义汇率固定的情况下,一国的相对价格水平上涨越快,实际汇率升值幅度越大,对产出的负面影响也越大。

、名义货币供给量M不变的情况下,实际货币余额下降,LM曲线左移,实际汇率升值,净出口下降,进而导致了实际产出下降。由此可以得出,在名义汇率固定的情况下,一国的相对价格水平上涨越快,实际汇率升值幅度越大,对产出的负面影响也越大。

图2:蒙代尔—弗莱明模型

2.基于巴拉萨—萨缪尔森(Balassa-Samuelson)效应[20]的价格影响机制

两个国家的实际汇率是指这两个国家共同参照的商品篮子的相对价格,[21]用公式表示为:

![]() (1)

(1)

其中,Q表示实际汇率,e是直接标价法下的名义汇率,![]() 和

和![]() 分别表示外国和本国的价格水平。

分别表示外国和本国的价格水平。

货币一体化意味着:e=1,因此:

Q=![]() (2)

(2)

假设价格水平是贸易品和非贸易品价格的几何平均数,权重分别为![]() 和

和![]() ,并且两国的贸易品价格相同,可以用1表示。p和

,并且两国的贸易品价格相同,可以用1表示。p和![]() 表示本国和外国以贸易品表示的非贸易品价格,则本国和外国的价格指数可以表示为:

表示本国和外国以贸易品表示的非贸易品价格,则本国和外国的价格指数可以表示为:

![]() ,

,![]() (3),代入式(2)得:

(3),代入式(2)得:

Q=![]() (4)

(4)

(4)式取对数求导后得![]()

由式(5)我们发现,本国的实际汇率仅仅取决于两国非贸易品的相对价格,相对价格的变化即通货膨胀率的不同将决定实际汇率的变化,当![]() 时,

时,![]() 即本国非贸易品通货膨胀率高于外国非贸易品通货膨胀率时,实际汇率下降,本国货币升值,本国出口品竞争力下降。

即本国非贸易品通货膨胀率高于外国非贸易品通货膨胀率时,实际汇率下降,本国货币升值,本国出口品竞争力下降。

欧元区国家相互之间的名义汇率都固定为1,但是由于通货膨胀率不同,各国之间的实际汇率也随之变化。表2中的数据显示,2002—2008年其他国家服务部门的年平均通货膨胀率都高于德国。这意味着在此期间,其他11个国家对德国的实际汇率升值。因此,不难理解在与德国的贸易中,这11个国家仅有比利时、荷兰、芬兰和爱尔兰实现了贸易顺差,其他7国皆是贸易逆差。另外,根据欧洲统计局公布的以42个贸易伙伴国为权重,消除通货膨胀影响的实际有效汇率显示,2002—2009年整个欧元区的实际有效汇率都是上升的,即在危机前欧元处于升值状态。这意味着对这11个国家而言,其贸易品不仅在区域内与德国的竞争中处于不利地位,由于欧元的升值,在欧元区外的竞争力也在下降,因此经常账户的持续恶化也就不足为奇了。2002年,希腊、西班牙和葡萄牙经常账户赤字占GDP的比重分别是10.12%、2.03%和8.27%,2008年则分别上升到12.61%、5.12%和9.71%。[23]

表2 2002—2016年欧元区通货膨胀率变化情况(%)

|

2002—2008 |

2009—2016 |

|||||

|

总体 |

产品 |

服务 |

总体 |

产品 |

服务 |

|

|

欧元区 |

2.3 |

2.2 |

2.51 |

1.1 |

0.9 |

1.5 |

|

比利时 |

2.3 |

2.4 |

2.14 |

1.6 |

1.1 |

2.1 |

|

德国 |

1.9 |

2.0 |

1.67 |

1.1 |

1.0 |

1.3 |

|

爱尔兰 |

3.1 |

1.9 |

4.57 |

0.1 |

-1.4 |

1.6 |

|

希腊 |

3.5 |

3.3 |

3.80 |

0.8 |

1.0 |

0.6 |

|

西班牙 |

3.4 |

3.1 |

3.93 |

1.0 |

0.9 |

1.1 |

|

法国 |

2.1 |

1.7 |

2.69 |

1.0 |

0.7 |

1.5 |

|

意大利 |

2.5 |

2.5 |

2.60 |

1.3 |

1.1 |

1.5 |

|

卢森堡 |

3.1 |

3.1 |

2.86 |

1.5 |

1.1 |

2.2 |

|

荷兰 |

2.1 |

1.6 |

2.76 |

1.3 |

0.8 |

2.1 |

|

奥地利 |

2.0 |

1.9 |

2.19 |

1.7 |

1.1 |

2.5 |

|

葡萄牙 |

2.8 |

2.3 |

3.63 |

1.0 |

0.6 |

1.6 |

|

芬兰 |

1.6 |

1.0 |

2.40 |

1.7 |

1.0 |

2.7 |

|

变异系数 |

0.24 |

0.29 |

0.29 |

0.37 |

0.23* |

0.34 |

数据来源:Eurostat,http://ec.europa.eu/eurostat/data/database

*注:当存在负值时,取绝对值后计算变异系数

3.基于实际利率的价格影响机制

尽管欧元区执行统一的名义利率,但是对经济起作用的是实际利率。从表2来看,在危机之前,西班牙、希腊、爱尔兰、卢森堡的通货膨胀率比较高。一方面,在统一货币的情况下,相当于经济实力较强的国家为经济实力较弱的国家提供了隐性的信用增值,经济实力较弱国家的名义利率中的风险溢价大幅下降;另一方面,相对较高的通货膨胀率进一步降低了实际利率。相对低廉的资金本应为相对落后国家的经济改革提供有利的条件。遗憾的是,希腊、葡萄牙等国错过了推进经济改革的良好机会,价格低廉的资金没有被用于生产性投资,反而激励了政府增加负债以维持较高的福利支出。

从通货膨胀率比较高的国家的负债情况来看,希腊政府债务占GDP的比重由2002年的104.9%上升到2008年的109.4%。同期,葡萄牙的政府债务水平由56.2%上升到71.7%,家庭负债率从95.84%上升到125.26%。卢森堡作为欧元区政府债务水平最低的国家,在相对高的通货膨胀率下,政府债务也有了大幅度的上升。同是危机国的爱尔兰和西班牙的政府债务水平都不高,甚至出现下降的迹象,但是居民部门的负债率却大幅上升。爱尔兰家庭债务占收入的比重从2002年的111.57%上升到2008年的199.54%,西班牙则由77.67%上升到132.37%。这体现了希腊同爱尔兰、西班牙危机的不同。希腊危机是主权债务危机,是由政府债务的偿还危机引起的,而爱尔兰和西班牙的危机则是房地产市场的泡沫破灭,是家庭部门增加杠杆推动房价非理性上涨后的结果。[24]

欧元区的成立对成员国最大的影响是货币主权的让渡,各国不再具备通过货币政策工具影响本国利率和汇率的能力,而是由欧洲中央银行根据区域内经济形势统一实施货币政策。但将经济发展水平和经济结构存在显著差异的各国整合在相同的名义利率和名义汇率下无疑面临着诸多问题。从以上的分析可以看出,即使成员国使用单一货币,具有相同的名义利率和名义汇率,但通货膨胀率的差异将造成实际利率和实际汇率的差异,并对成员国的债务和经常账户产生重大影响,在缺乏有效财政政策的情况下,还将加剧区域内的发展失衡。

另外,在欧元区通货膨胀率的影响中,大国的因素不容忽视。德国作为欧元区第一大经济体,对区域通货膨胀影响的权重接近30%。[25]这意味着,德国经济形势对欧洲中央银行的货币政策调整起着关键的作用,而德国始终相对较低的通货膨胀率使得繁荣时期欧洲中央银行的货币政策对其他通货膨胀率较高的国家而言过于宽松了,从而加剧了其国内经济结构的失衡,为危机的发生埋下了隐患。

四、通货膨胀差异及根源

《欧洲联盟条约》提出了实现单一货币区的五条趋同标准,其中包括“成员国的通货膨胀率不得高于通货膨胀率最低的3个国家平均值的1.5个百分点”[26]。可见,通货膨胀率趋同对货币一体化及其目标实现的重要性。遗憾的是,自欧元区成立以来,通货膨胀率不仅没有趋同,反而差异越来越大。

(一)通货膨胀率差异及原因

1.成员通货膨胀率差异的特点

欧元区内部无疆界意味着人员、资本、服务、商品可以在成员国之间自由流动。而区际贸易、国际贸易与要素自由流动会使得区域之间生产要素和商品价格的均等化。当生产要素由价格较低的地区流向价格较高的地区时,价格较低地区的生产要素变得稀少,报酬增加。因此,欧元区内若能实现商品和生产要素的完全流动,那么商品和要素价格的趋同以及通货膨胀的趋同也将实现,届时,欧洲中央银行以价格稳定为首要目标,并将欧元区整体通货膨胀率设定在接近但不超过2%的水平可能对所有国家都是合适的。但是,在现实中完全一体化是难以实现的,尽管资本可以实现区域内自由流动,但由于消费者偏好、企业行为、不完全替代性以及服务中的很大一部分是不可贸易的,因此即使不存在法律和技术障碍,商品和服务也难以实现完全的一体化,劳动力的流动性就更低了。[27]由于成员国在就业、工资和福利等方面的政策不同,劳动力的低流动性使得区域内的劳动力市场仍处于分割的状态,各国的失业率和工资水平相差甚远。在商品和要素尤其是劳动力不充分流动的情况下,各国的通货膨胀率难以朝着趋同的方向发展。从表2中的通货膨胀率变异系数可以看出,主权债务危机后,欧元区的通货膨胀率差异比之前扩大了,且差异的扩大主要是由可贸易性弱的服务部门引起的,可贸易性强的产品部门价格趋于相同。2009年,欧洲主权债务危机爆发并迅速蔓延,整个欧元区的经济都陷入衰退,通货膨胀向通货紧缩发展。但是2009—2016年,服务部门的通货膨胀率仍达到了1.5%,远高于产品部门的0.9%。

2002—2008年,主权债务危机的重灾国爱尔兰、希腊、西班牙和葡萄牙服务部门的年均通货膨胀率分别为4.57%、3.8%、3.93%和3.63%,在此期间,制造业增加值占GDP的比重都出现了大幅下降。与此形成鲜明对比的是德国经济的靓丽表现,不管是产品部门还是服务部门,在经济繁荣时期都保持了相对较低的通货膨胀率——2002—2008年平均通货膨胀率为1.9%,低于欧元区2.3%的平均水平。而当整个欧元区都处于衰退中时,德国又是率先恢复增长的国家,危机过后,德国仍保持了平均1.1%的年通货膨胀率。

2.通货膨胀率差异的原因

第一,巴拉萨—萨缪尔森效应的存在。在小国开放经济中,资本可以自由流动,而劳动力则只能在国内的贸易部门和非贸易部门之间自由流动:劳动力的工资由贸易部门决定,贸易部门劳动生产率的增长导致的工资上涨将传递到非贸易部门,由于非贸易部门劳动生产率增长慢于贸易部门,工资水平的同幅度上涨使其相对价格上涨,导致相对较高的通货膨胀率。

第二,如果一个国家内部不同部门之间的劳动力工资趋于相等,劳动生产率差异主要体现在贸易部门,非贸易部门的劳动生产率差异很小,则各国劳动生产率和工资水平的变化很大程度上是其贸易部门的体现。从表3和表4可以推测,欧元区各国贸易部门劳动生产率和工资相差甚远,且普遍存在劳动力成本的增长速度快于劳动生产率的增长速度的现象(德国除外)。2004—2007年,德国的劳动力成本甚至出现了负增长,而劳动生产率却稳步提高,这对于依赖出口的德国经济而言意味着国际竞争力的不断增强,也是德国能够迅速摆脱危机影响的重要原因。葡萄牙、西班牙和意大利等国的劳动力成本上涨过快,且远高于劳动生产率的涨幅,意大利的劳动生产率甚至出现持续负增长的现象,致使贸易部门的竞争力不断削弱,非贸易部门的通货膨胀率上升。

最后,劳动力成本的上涨给欧元区非贸易部门的通货膨胀带来了很大的影响。文化、语言、习惯等的差异使得欧元区的劳动力流动性很低,各国不同的福利政策实际上也形成了劳动力市场的分割。德国劳动力成本的下降和劳动生产率的上升得益于其劳动力市场的改革。2003—2005年间,格哈德·施罗德(Gerhard Schroeder)在其第二个任期内推出了针对劳动力市场和社会保障改革的哈茨I-iv法案(Modern Services in The Labor Market Act I-iv),从而降低了失业率,提高了劳动参与率,在劳动力成本下降的同时实现了劳动生产率的提高。2002—2008年,德国劳动力成本年平均增长率为0.15%,劳动生产率年平均增长率为1.17%。同期,希腊的劳动力成本年平均增长率为4.3%,劳动生产率年平均增长率仅有1.71%。主权债务危机爆发后,欧盟委员会、欧洲中央银行即国际货币基金组织将进行劳动力市场改革作为对希腊进行援助的条件之一,要求其变革僵化的劳工机制,但进展缓慢。2014年,葡萄牙退出国际援助计划,变革的热情也在消退。未来,欧元区经济能否朝着均衡的方向发展与各国的劳动力市场改革息息相关,进一步改革僵化的劳工机制不仅能够提高欧元区的潜在产出水平,而且能提高长期的经济增长潜力。

表3 2002—2015年欧元区12国劳动力成本变化(单位:%)

|

|

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

意大利 |

3.89 |

4.27 |

2.45 |

2.15 |

2.17 |

2 |

4.21 |

4.54 |

-0.03 |

0.65 |

1.45 |

0.74 |

0.11 |

0.74 |

|

葡萄牙 |

3.17 |

3.58 |

0.23 |

3.41 |

0.67 |

0.97 |

2.81 |

2.67 |

-1.24 |

-1.97 |

-3.17 |

1.78 |

-1.25 |

-0.01 |

|

希腊 |

8.59 |

2.91 |

2.48 |

8.78 |

-0.56 |

2.84 |

5.05 |

6.96 |

1.42 |

-1.4 |

-2.19 |

-6.96 |

-2.58 |

-1.95 |

|

德国 |

0.77 |

1.16 |

-0.16 |

-0.65 |

-1.99 |

-0.72 |

2.63 |

6.19 |

-1.02 |

0.61 |

3 |

1.83 |

1.67 |

2.09 |

|

荷兰 |

4.76 |

2.22 |

0.12 |

-0.39 |

0.1 |

2.43 |

3.71 |

5.53 |

-1.56 |

0.93 |

3 |

1.12 |

0.06 |

-1.6 |

|

爱尔兰 |

0.5 |

5.21 |

1.89 |

4.11 |

3.53 |

4.96 |

7.56 |

-4.47 |

-9.05 |

-2.5 |

-0.29 |

0.97 |

-4.44 |

-16.59 |

|

法国 |

2.93 |

2.05 |

0.96 |

2.08 |

1.73 |

1.6 |

3.06 |

3.41 |

1.04 |

0.97 |

2.3 |

1.2 |

0.88 |

0.13 |

|

芬兰 |

1.13 |

0.31 |

0.21 |

2.24 |

1.2 |

0.33 |

5.86 |

8.48 |

-1.42 |

2.28 |

5.18 |

1.39 |

1.11 |

1.32 |

|

卢森堡 |

2.98 |

1.54 |

2.56 |

3.37 |

2.87 |

0.39 |

9.19 |

7.43 |

-1.11 |

2.33 |

4.65 |

0.52 |

-0.82 |

2.69 |

|

西班牙 |

3.24 |

2.98 |

2.86 |

3.49 |

3.3 |

4.13 |

5.72 |

1.6 |

-1.6 |

-0.99 |

-2.58 |

-0.58 |

-0.3 |

1.41 |

|

奥地利 |

0.48 |

1.38 |

0.16 |

0.88 |

1.1 |

1.11 |

4.25 |

4.82 |

-0.03 |

0.59 |

3.17 |

2.51 |

1.93 |

1.61 |

|

比利时 |

1.89 |

1.11 |

-0.83 |

1.2 |

2.18 |

1.75 |

4.76 |

3.26 |

-0.66 |

2.74 |

3.45 |

2.17 |

-0.18 |

-0.51 |

数据来源:OECD.stat, https://data.oecd.org/lprdty/unit-labour-costs.htm

访问日期:2017年10月26日

表4 2002—2015年欧元区12国劳动生产率变化(单位;%)

|

|

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

意大利 |

-0.8 |

-0.71 |

1 |

0.57 |

0.01 |

-0.08 |

-0.65 |

-2.18 |

2.25 |

0.49 |

-0.32 |

0.91 |

0.18 |

0.29 |

|

葡萄牙 |

0.74 |

0.4 |

2.2 |

1.12 |

1.79 |

1.56 |

0.53 |

-0.27 |

3.22 |

1.36 |

1.01 |

1.23 |

-0.92 |

-0.01 |

|

希腊 |

1.82 |

4.44 |

3.03 |

-2.83 |

4.3 |

2.59 |

-1.37 |

-2.6 |

-0.04 |

-3.29 |

-1.91 |

-0.82 |

2.16 |

-1.27 |

|

德国 |

1.23 |

0.81 |

1 |

1.52 |

1.92 |

1.52 |

0.19 |

-2.56 |

2.47 |

2.06 |

0.62 |

0.8 |

0.73 |

0.79 |

|

荷兰 |

0.61 |

1.43 |

1.74 |

2.46 |

1.55 |

0.77 |

0.05 |

-2.39 |

2.14 |

0.71 |

-0.2 |

0.68 |

0.71 |

1.66 |

|

爱尔兰 |

5.72 |

2.18 |

3.81 |

0.62 |

1.1 |

1.55 |

-2.22 |

5.32 |

6.72 |

9.58 |

0.31 |

-1.55 |

5.83 |

21.8 |

|

法国 |

2.88 |

0.5 |

1.05 |

0.82 |

2.39 |

-0.34 |

-0.78 |

-0.77 |

1.41 |

0.85 |

0.24 |

1.32 |

0.83 |

0.81 |

|

芬兰 |

1.11 |

2.36 |

3.22 |

1.81 |

2.44 |

3.08 |

-1.06 |

-4.66 |

3.26 |

1.6 |

-1.56 |

0.6 |

0.05 |

0.07 |

|

卢森堡 |

1.22 |

-0.1 |

1.3 |

2.21 |

1.14 |

2.85 |

-5.81 |

-2.2 |

2.98 |

-0.3 |

-2.26 |

2.16 |

2.75 |

-0.55 |

|

西班牙 |

0.17 |

0.35 |

0.25 |

0.37 |

0.58 |

1.19 |

0.4 |

2.45 |

2.33 |

1.43 |

2 |

1.4 |

0.32 |

0.45 |

|

奥地利 |

1.9 |

0.6 |

1.92 |

2.31 |

2.56 |

2.4 |

0.09 |

-0.74 |

1.6 |

0.88 |

1.15 |

0.74 |

0.34 |

1.79 |

|

比利时 |

2.34 |

1.17 |

2.94 |

1.13 |

0.92 |

1.43 |

-0.62 |

-0.74 |

2.19 |

-0.47 |

-0.31 |

0.39 |

1.37 |

0.86 |

数据来源:OECD.stat, https://data.oecd.org/lprdty/labour-productivity-and-utilisation.htm#indicator-chart

访问日期:2017年10月26日:

五、结语和展望

通过经济一体化来促进欧洲地区的资源配置,提高联盟的经济发展水平,实现共同发展和共同繁荣是欧盟的基本目标。欧元的发行和流通是欧盟经济一体化的高级阶段,欧盟和各成员国对欧元和欧元区经济的发展寄予厚望。但自欧元诞生之后,欧元本身和欧元区经济可以说是命运多舛。1999年的科索沃危机重创了雄心勃勃的欧元,2008年的金融危机及随后产生的欧洲债务危机暴露了欧盟和欧元区经济治理框架的缺陷,2015年的难民危机以及随后的英国脱欧,更是对欧盟一体化提出了严峻挑战。在这一过程中,欧元和欧元区经济都挺了过来。最近几年,欧盟战胜了全球金融危机和主权债务危机的挑战,自2013年以来经济持续向好,西班牙和葡萄牙也已经走出危机,恢复了增长。尽管希腊债务仍未得以彻底解决,但是整体经济形势的好转为问题的解决提供了良机。这与危机时期欧洲中央银行的非常规货币政策密不可分。然而,不时发生的政治分裂事件不断考验着欧元区的凝聚力,欧元区一体化进程明显受阻。在这种背景下,更需要重视潜藏在全面复苏背后的成员国之间以及成员国国内的发展差距给欧元和欧盟带来的挑战。

自欧元区成立以来,成员国之间并没有出现经济发展的趋同,相反,趋异的特征越发明显。在各成员国经济形势呈显著差异的背景下,统一的名义利率和名义汇率使得成员国之间的相对竞争优势差异被强化。商品和要素尤其是劳动力的不完全流动导致区域内国家间商品和要素价格存在差异。反过来,统一货币和统一货币政策背景下的这种通货膨胀差异又在欧元区经济分化中扮演着关键的角色。毫无疑问,在目前欧元和欧元区发展仍面临诸多挑战的背景下,欧盟内存在的政治问题、成员国的利益分歧以及欧盟运行机制方面的问题都很重要,但在更深层次上,欧元区经济增长的分化和发展梯度差距的扩大给欧元和欧盟带来的挑战更具有基础性和根本性。对这些问题的治理考验着欧盟决策者的政治智慧。

进入2017年,全球经济形势的好转为欧元区经济的持续复苏提供了有利条件。欧洲中央银行在9月份的一次会议中预测2017年欧元区实际GDP增长率将达到2.2%,为2007年以来的最高水平,2018年和2019年实际GDP增长率将分别达到1.8%和1.7%。[28]根据OECD的预测,2017年希腊、西班牙和葡萄牙的经济增长率将分别达到1.08%、2.79%和2.10%,2018年则分别达到2.46%、2.41和1.57%。[29]经济繁荣将会暂时降低经济发展差距和政治问题给欧盟带来的挑战的强度。

与此同时,政治条件也为欧元区的进一步改革提供了条件。2017年5月,埃马纽埃尔·马克龙(Emmanuel Macron)当选为法国总统,作为一名坚定的欧元支持者,他提出了若干关于欧元区改革的建议,包括建立统一预算、设立欧元区财政部长职位等。9月,安格拉·默克尔(Angela Merkel)成功连任德国总理,欧元区改革也是其重要的优先政策。德国和法国对欧元的态度在很大程度上左右着欧元未来的命运。从发展趋势上看,欧元的生存尽管面临着许多挑战,但基本方向不会改变,只是需要通过改革进一步完善欧元和欧元区的运行机制和基本框架。但是,欧元和欧元区的改革方案涉及到各方利益,改革过程将是一个艰难的讨价还价和相互妥协的过程。欧元框架内如何通过完善治理结构和治理机制,达成欧元区共同发展、共同繁荣的初衷和目标,还有待观察。

[1] Treat on European Union,Printed in Germany,1992, pp.11-12.

[2] Euro Area: There is Recovery, but Reforms Are Needed, July 25,2017, IMF News, http://www.imf.org/en/news/articles/2017/07/24/na072517-euro-area-there-is-recovery-but-reforms-are-needed, 访问时间:2017年10月7日。

[3] 数据来源:Eurostat, http://ec.europa.eu/eurostat/data/database.

[4] Op-ed of Franco-German Economist Group on EMU reforms,http://www.diw.de/sixcms/detail.php?id=diw_01.c.565363.en,访问时间:2017年10月7日。

[5] 数据来源:Eurostat, http://ec.europa.eu/eurostat/data/database.

[6] 马里奥•德拉吉、牛筱颖:《从欧洲央行的视角看经济趋同》,载《中国金融》,2013年第4期。

[7] MacDougal, G., “The Benefits and Costs of Private Investment from Abroad: A Theoretical Approach”, Economic Record, Vol.36, No.73, 1960, pp.13-35.

Jacob A. Frenkel, Assaf Razin, “Variable Factor Suppliers and the production Possibility Frontier”, Southern Economic Journal, Vol.41, No.3, 1975, pp.410-419.

[8] Gunnar Myrdal, Economic Theory and Underdeveloped Regions, New York:Harper and Brothers Publishers, 1957,pp.115-116.

Paul Krugman, “Increasing Returns and Economic Geography”, Journal of Political Economy, Vol.99, No.3, 1991,pp.483-499.

[9] Jorg Bibow, “The Monetary Policies of the European Central Bank and the Euro’s (Mal)Performance:A Stability-oriented Assessment”, International Review of Applied Economics,Vol.16,No.1, 2002,pp.31-50

[10] Eckhard Hein, Achim Truger, “European Monetary Union: Nominal Convergence, Real Divergence and Slow Growth?”, Structural Change and Economic Dynamics, Vol.16, No.1,March 2005, pp.7-33.

[11]Angel Estrada, Jordi Gali and David Lopez-Salido, “Patterns of Convergence and Divergence in The Euro Area”, IMF Economic Review, Vol.61, No.4,2013, pp.601-630.

[12] 杨力、任嘉:《单一货币区经济趋同的实证研究与欧债危机的内在逻辑》,载《国际观察》,2013年第1期,pp.73-79。

[13] Rudiger Dornbush, Carlo A.Favero and Francesco Giavazzi, “The Immediate Challenges for The European Central Bank”, Working Paper 6369,1998

[14] Philip R.Lane, “The Real Effects of European Monetary Union”, Journal of Economic Perspectives, Vol.20, No.3,2006, pp.47-66.

[15] Matteo Barigozzi, Antonio M. Conti, Matteo Luciani, “Measuring Euro Area Monetary Policy Transmission in a Structural Dynamic Factor Model” , Economic Papers 441, March 2011

[16] Michael O’Grady, “Heterogeneity in the Transmission of ECB Monetary Policy”, Irish Economic Association Annual Conference,2017

[17] 王玉柱:《欧元区通胀差异及对经济失衡的影响》,载《欧洲研究》2013年第4期。

[18] Solow. Robert M., “A Contribution to the Theory of Economic Growth”, Quarterly Journal of Economics, Vol.70, No.1,Feb.,1956,pp.65-94

[19] J.Marcus Fleming, “On Exchange Rate Unification”, Economic Journal, Vol.81, No.323, Sep.,1971, pp.467-488

[20] Bela Balassa, “The Purchasing-Power Parity Doctrine: A Reappraisal”, Journal of Political Economy, Vol.72, No.6,1964, pp.584-596

Paul A. Samuelson, “Theoretical Notes on Trade Problems”, The Review of Economics and Statistics, Vol.46, No.2,1964, pp.145-154

[21][美] 莫瑞斯![]() 奥博斯特弗尔德(Maurice Obstfeld)、肯尼斯・罗格夫(Kenneth Rogoff):《国际宏观经济学基础》,著,刘红忠等译,中国金融出版社,2010年,pp.178。

奥博斯特弗尔德(Maurice Obstfeld)、肯尼斯・罗格夫(Kenneth Rogoff):《国际宏观经济学基础》,著,刘红忠等译,中国金融出版社,2010年,pp.178。

[22] 变量上方加上“![]() ”号表示变量的一个微量变化或者是对数导数:对于任何大于零的X,

”号表示变量的一个微量变化或者是对数导数:对于任何大于零的X,![]() .

.

[23] 数据来源:欧洲统计局Eurostat,http://ec.europa.eu/eurostat/data/database

[24] 本节数据来源于欧洲统计局:Eurostat,http://ec.europa.eu/eurostat/data/database

[25] 见欧洲统计局公布的核心通货膨胀率国家权重,http://ec.europa.eu/eurostat/data/database

[26] < Treat on European Union,Printed in Germany,1992, pp.185.

[27] Michael Emerson, Daniel Gros, Alexander Italianer, Jean Pisani-Ferry and Horst Reicenbach, One Market One Money, Oxfrod University Press, 1992,pp.33-34

[28] 数据来源:欧洲中央银行,http://www.ecb.europa.eu/pub/economic-bulletin/html/eb201706.en.html,访问时间:2017年10月26日

[29] 数据来源:OECD数据库http://stats.oecd.org,访问时间:2017年10月26日