【内容提要】21世纪以来,中国服务贸易增长明显快于俄罗斯,但中俄双边服务贸易仍处于起步阶段。中俄双边服务贸易中规模最大的三个行业是旅游业、运输业和其他商业服务。国际金融危机以后,中国扩大了高附加值新兴服务对俄罗斯的出口;中俄双边服务贸易增长速度最快的行业为双方均具有国际竞争力的行业——建筑业、计算机与信息服务、其他商业服务和运输业。俄罗斯加入世界贸易组织后促使其服务贸易市场进一步开放,中俄两国在大型油气项目和基础设施项目上的合作将极大地促进双边服务贸易增长。

【关键词】中国俄罗斯服务贸易竞争力

【作者简介】王峰,深圳大学经济学院国际经济贸易系副教授、博士;罗艳卉,深圳大学经济学院国际贸易系硕士研究生。

一 引言

2008年肇始于美国的国际金融危机和之后爆发的欧洲债务危机抑制了中国两大货物贸易伙伴的购买力,冲击了高度依赖外需的中国经济。转变对外贸易发展方式、开拓新兴市场、扩大服务出口成为中国稳定对外贸易增长的必然途径。

而石油、天然气等大宗产品的国际市场价格暴跌使俄罗斯经济遭受重创,俄罗斯过分依赖资源出口的发展模式暴露出严重的脆弱性。鉴于此,俄罗斯提出创新现代化战略,重视出口多样化,强化运输、通信、旅游、教育、软件等最具活力和潜力的服务业在全球服务市场的地位。

根据中国商务部的统计数据,2014年中俄双边货物贸易额达952.8亿美元[1],中国已经连续5年成为俄罗斯第一大贸易伙伴,俄罗斯在中国贸易伙伴中排第9位。按照现有增速,中俄两国领导人2011年提出的双边贸易额在2015年达到1 000亿美元、2020年达到2 000亿美元的目标完全可以实现[2]。同时,2013年中国对俄罗斯非金融类直接投资达到40.8亿美元[3],近10年来中国对俄罗斯非金融类直接投资年均增长40%以上,俄罗斯已成为中国海外投资增长最快的国家。两国间能源、科技、运输等领域的大型合作项目进展顺利,中俄经贸必将拥有广阔的发展空间。

中俄同属于货物贸易大国,但服务贸易发展都相对滞后。因此,在世界贸易组织框架内逐步开放服务业市场,推动服务贸易发展,对减少对美欧市场的依赖、转变对外贸易发展方式、进一步扩大双边货物贸易具有重要的战略意义。

二 中俄对外服务贸易与中俄双边服务贸易

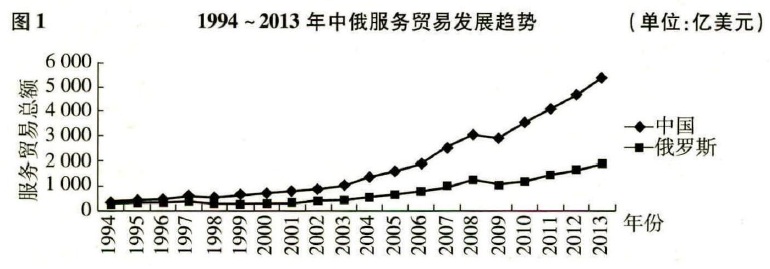

21世纪以来,中俄对外服务贸易均呈持续增长的趋势,中国的增长速度明显快于俄罗斯,致使两国的发展差距越来越大。目前,中国服务贸易规模居世界第5位,俄罗斯服务贸易规模居世界第20位。但是,中俄双边服务贸易一直在低水平徘徊,近一半集中在旅游业。国际金融危机后,中国扩大了对俄罗斯的新兴服务出口。

(一)中俄对外服务贸易现状

1.中国服务贸易发展规模、速度都领先于俄罗斯

20世纪90年代,中俄对外服务贸易规模基本持平(见图1)。中国加入世界贸易组织后,服务贸易实现高速增长,两国差距越来越大。俄罗斯经济转轨后,对外服务贸易受到巨大破坏,2000年才开始逐步回升。中俄两国对外服务贸易总量增速波动趋势大体一致。2009年,受国际金融危机的影响,两国对外服务贸易都急速下滑;2010年恢复增长,中国的增长速度仍然快于俄罗斯。根据中国商务部发布的《中国服务贸易统计(2014)》[4]数据,2013年,中国服务进出口总额首次突破5 000亿美元(为5 396.4亿美元),继续保持世界第3位(前两位依次为美国、德国)。其中,服务出口总额为2 105.9亿美元,居世界第5位(前4位依次为美国、 英国、 德国、法国);服务进口总额为3 290.5亿美元,仅次于美国,居世界第2位。

在对外服务贸易规模不断扩大的同时,中国的服务贸易逆差也不断增加,2013年中国对外服务贸易逆差增至1 184.6亿美元,成为全球服务贸易逆差第一大国。2013年俄罗斯对外服务贸易进出口总额为1 890亿美元,相当于中国的1/3。其中,服务出口总额为660亿美元,居世界第21位;服务进口总额为1 230亿美元,居世界第8位;服务贸易逆差为570亿美元。

图1 1994~2013年中俄服务贸易发展趋势(单位:亿美元)

资料来源:世界贸易组织国际贸易统计数据库,http://stat.wto.org

2. 中俄服务贸易出口主要集中在传统的劳动密集型行业

近年来,虽然中俄两国服务出口结构都有所改善,但服务出口仍集中在传统的劳动密集型行业,新兴的资本和技术密集型行业所占份额非常小(见表1和表2)。中国服务出口位于前3位的是其他商业服务、旅游服务和运输服务,占中国服务总出口的80%以上。俄罗斯服务出口位于前3位的分别是运输服务、旅游服务和其他商业服务,也占服务总出口的80%以上。

中国旅游服务出口占服务总出口比重由50%以上降至30%以下。运输服务出口的占比先增后降,2008年最高达到26.23%,国际金融危机后回落到近20%的水平。国际金融危机后,其他商业服务出口占比稳中有进,维持在35%左右。与此同时,计算机与信息服务和建筑服务出口比重都呈明显上升趋势。2013年,中国高附加值服务出口继续呈现稳步增长势头,服务贸易结构进一步优化。 其中,金融服务出口同比增速居首,达54.2%;其他商业服务中的咨询服务出口增长21.2%;保险服务出口增长20%;计算机和信息服务出口增长6.8%[5]。

俄罗斯运输服务出口规模不断扩大,但占比呈下降趋势,目前为30%。旅游服务出口占比下降趋势十分明显,近年来维持在20%左右。其他商业服务出口占比增长翻番,目前已接近30%。同时,建筑服务、计算机与信息服务出口占比均呈现上升趋势,金融服务、版税和许可证费以及个人、文化和娱乐服务占比略有提升,但仍然处于较低水平。

表1 2002~2013年中俄服务贸易总额和各行业出口贸易额(单位:亿美元)

| 年份 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| 总额 | 中 | 393.8 | 463.8 | 620.6 | 739.1 | 914.2 | 1 216.5 | 1 464.5 | 1 286.0 | 1 702.5 | 1 824.3 | 1 900.0 | 2 070.2 |

| 俄 | 134.5 | 160.9 | 204.7 | 247.4 | 308.7 | 389.6 | 505.7 | 411.5 | 444.7 | 533.3 | 583.7 | 656.1 | |

| 运输服务 | 中 | 57.2 | 79.1 | 120.7 | 154.3 | 210.2 | 313.2 | 384.2 | 235.7 | 342.1 | 356.1 | 390.1 | 376.3 |

| 俄 | 54.9 | 61.2 | 77.9 | 91.1 | 100.8 | 118.3 | 150.2 | 123.7 | 149.1 | 169.9 | 191.8 | 206.8 | |

| 旅游服务 | 中 | 203.9 | 174.1 | 257.4 | 293.0 | 339.5 | 372.3 | 408.4 | 396.8 | 458.1 | 485.2 | 511.4 | 482.4 |

| 俄 | 41.7 | 45.0 | 55.3 | 58.7 | 76.3 | 94.5 | 118.4 | 93.7 | 88.3 | 114.0 | 121.3 | 122.4 | |

| 通信服务 | 中 | 5.5 | 6.4 | 4.4 | 4.9 | 7.4 | 11.8 | 15.7 | 12.0 | 12.2 | 16.9 | 17.9 | 16.7 |

| 俄 | 4.8 | 4.4 | 4.7 | 6.6 | 8.0 | 12.7 | 14.9 | 13.4 | 13.5 | 14.7 | 15.1 | 16.9 | |

| 建筑服务 | 中 | 12.5 | 12.9 | 14.7 | 25.9 | 27.5 | 53.8 | 103.3 | 94.6 | 145.0 | 148.0 | 146.6 | 106.3 |

| 俄 | 7.0 | 10.5 | 15.8 | 22.1 | 30.5 | 34.5 | 46.6 | 32.9 | 26.3 | 31.2 | 41.7 | 57.9 | |

| 保险服务 | 中 | 2.1 | 3.1 | 3.8 | 5.5 | 5.5 | 9.0 | 13.8 | 16.0 | 17.3 | 33.5 | 33.4 | 40.4 |

| 俄 | 1.1 | 1.5 | 2.4 | 3.2 | 3.8 | 3.8 | 6.4 | 4.4 | 4.6 | 4.4 | 4.9 | 5.5 | |

| 金融服务 | 中 | 0.5 | 1.5 | 0.9 | 1.5 | 1.5 | 2.3 | 3.2 | 4.4 | 13.3 | 8.0 | 13.4 | 28.7 |

| 俄 | 1.4 | 1.8 | 2.7 | 3.9 | 5.9 | 11.7 | 13.2 | 10.3 | 10.5 | 11.0 | 12.8 | 15.1 | |

| 计算机与

信息服务 | 中 | 6.4 | 11.0 | 16.4 | 18.4 | 29.6 | 43.5 | 62.5 | 65.1 | 92.6 | 121.7 | 142.8 | 154.3 |

| 俄 | 1.4 | 1.8 | 2.6 | 4.2 | 6.3 | 11.0 | 16.4 | 12.9 | 13.6 | 17.5 | 20.1 | 25.1 | |

| 版税和

许可证费 | 中 | 1.3 | 1.1 | 2.4 | 1.6 | 2.1 | 3.4 | 5.7 | 4.3 | 8.3 | 8.3 | 7.5 | 9.0 |

| 俄 | 1.5 | 1.7 | 2.3 | 2.6 | 3.0 | 4.0 | 4.5 | 4.9 | 6.3 | 8.7 | 6.8 | 6.8 | |

| 其他商业

服务 | 中 | 104.2 | 174.3 | 199.5 | 232.8 | 289.7 | 404.1 | 463.5 | 456.2 | 612.4 | 645.3 | 635.3 | 854.7 |

| 俄 | 20.1 | 31.8 | 39.4 | 53.1 | 71.7 | 96.2 | 131.0 | 111.8 | 127.8 | 156.9 | 163.8 | 192.6 | |

| 个人、

文化和 娱乐服务 | 中 | 0.3 | 0.3 | 0.4 | 1.3 | 1.4 | 3.2 | 4.2 | 1.0 | 1.2 | 1.5 | 1.5 | 1.6 |

| 俄 | 0.6 | 1.3 | 1.6 | 1.9 | 2.3 | 2.9 | 3.9 | 3.5 | 4.7 | 4.9 | 5.4 | 7.1 | |

注:由于统计时期不同,世界贸易组织与中国商务部的数据会有出入。

资料来源:根据世界贸易组织国际贸易统计数据库数据计算整理,http://stat.wto.org

表2 2002~2013年中俄服务贸易各行业出口占比(%)

| 年份 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| 运输服务 | 中 | 14.52 | 17.05 | 19.45 | 20.87 | 22.99 | 25.75 | 26.23 | 18.33 | 20.09 | 19.52 | 20.53 | 18.18 |

| 俄 | 40.80 | 38.03 | 38.07 | 36.83 | 32.66 | 30.36 | 29.71 | 30.06 | 33.53 | 31.86 | 32.86 | 31.51 | |

| 旅游服务 | 中 | 51.76 | 37.53 | 41.48 | 39.64 | 37.13 | 30.61 | 27.89 | 30.85 | 26.91 | 26.59 | 26.92 | 23.30 |

| 俄 | 30.98 | 27.98 | 27.02 | 23.73 | 24.71 | 24.25 | 23.42 | 22.76 | 19.86 | 21.37 | 20.78 | 18.65 | |

| 通信服务 | 中 | 1.40 | 1.38 | 0.71 | 0.66 | 0.81 | 0.97 | 1.07 | 0.93 | 0.72 | 0.93 | 0.94 | 0.81 |

| 俄 | 3.59 | 2.75 | 2.30 | 2.66 | 2.60 | 3.26 | 2.95 | 3.25 | 3.04 | 2.76 | 2.59 | 2.57 | |

| 建筑服务 | 中 | 3.16 | 2.78 | 2.36 | 3.51 | 3.01 | 4.42 | 7.05 | 7.36 | 8.51 | 8.11 | 7.72 | 5.13 |

| 俄 | 5.20 | 6.53 | 7.70 | 8.93 | 9.88 | 8.86 | 9.22 | 8.00 | 5.90 | 5.85 | 7.14 | 8.82 | |

| 保险服务 | 中 | 0.53 | 0.67 | 0.61 | 0.74 | 0.60 | 0.74 | 0.94 | 1.24 | 1.01 | 1.83 | 1.76 | 1.95 |

| 俄 | 0.83 | 0.92 | 1.18 | 1.31 | 1.22 | 0.97 | 1.27 | 1.08 | 1.04 | 0.83 | 0.85 | 0.84 | |

| 金融服务 | 中 | 0.13 | 0.33 | 0.15 | 0.20 | 0.16 | 0.19 | 0.22 | 0.34 | 0.78 | 0.44 | 0.70 | 1.39 |

| 俄 | 1.06 | 1.09 | 1.32 | 1.58 | 1.91 | 3.01 | 2.61 | 2.51 | 2.37 | 2.07 | 2.19 | 2.30 | |

| 计算机与

信息服务 | 中 | 1.62 | 2.38 | 2.64 | 2.49 | 3l.24 | 3.57 | 4.27 | 5.06 | 5.44 | 6.67 | 7.52 | 7.45 |

| 俄 | 1.02 | 1.09 | 1.25 | 1.71 | 2.05 | 2.82 | 3.25 | 3.14 | 3.06 | 3.29 | 3.44 | 3.82 | |

| 版税和

许可证费 | 中 | 0.34 | 0.23 | 0.38 | 0.21 | 0l.22 | 0.28 | 0.39 | 0.33 | 0.49 | 0.45 | 0.39i | 0.43 |

| 俄 | 1.09 | 1.08 | 1.11 | 1.05 | 0.97 | 1.02 | 0.90 | 1.20 | 1.41 | 1.63 | 1.17 | 1.03 | |

| 其他商业

服务 | 中 | 26.46 | 37.58 | 32.15 | 31.5 | 31.69 | 33.22 | 31.65 | 35.48 | 35.97 | 35.37 | 33.44 | 41.29 |

| 俄 | 14.96 | 19.75 | 19.25 | 21.46 | 23.24 | 24.7 | 25.91 | 27.17 | 28.73 | 29.42 | 28.07 | 29.36 | |

| 个人、文化和 娱乐服务 | 中 | 0.08 | 0.07 | 0.07 | 0.18 | 0.15 | 0.26 | 0.29 | 0.08 | 0.07 | 0.08 | 0.08 | 0.08 |

| 俄 | 0.47 | 0.78 | 0.80 | 0.76 | 0.75 | 0.75 | 0.77 | 0.85 | 1.07 | 0.92 | 0.92 | 1.09 | |

资料来源:同表1。

(二)中俄双边服务贸易问题分析

1.服务贸易规模较小,中方处于顺差状态

2002~2012年,中俄双边服务贸易规模一直在低水平徘徊(见表3)。根据联合国统计署的数据,2012年中俄双边服务贸易额达到36亿美元,而同年俄罗斯与前三大服务贸易伙伴国英国、德国和土耳其的服务贸易额分别为114亿美元、110亿美元和102亿美元[6]。

中国自2010年起成为俄罗斯第一大货物贸易伙伴国,但与货物贸易相比,服务贸易的地位似乎微不足道。目前,中国服务贸易出口主要集中在美国、欧盟、日本、中国香港和东盟五个国家和地区[7]。2012年,中国从香港、美国、日本和德国进口的服务贸易额分别为415.2亿美元、302.8亿美元、137.9亿美元和101.8亿美元[8]。目前,中俄两国还都不是对方的主要服务贸易伙伴。

国际金融危机明显抑制了中国对俄罗斯的服务出口,但俄罗斯对中国的服务出口似乎不受影响,并呈现连年增长趋势。具体来说,国际金融危机对中国运输业、旅游业和建筑业等传统行业的出口打击较大,却刺激了中国对俄罗斯金融服务、计算机与信息服务、版税和许可证费、其他商业服务的增长。

表3 2002~2012年中俄双边服务贸易状况(单位:亿美元)

| 年份 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| 总额 | 中对俄出口 | 7.68 | 8.91 | 8.90 | 9.65 | 11.02 | 13.66 | 15.95 | 9.98 | 13.77 | 19.58 | 20.90 |

| 俄对中出口 | 3.58 | 3.68 | 6.29 | 6.49 | 8.34 | 8.85 | 8.70 | 8.86 | 10.59 | 13.92 | 15.06 | |

| 中对俄贸易差 | 4.10 | 5.23 | 2.61 | 3.16 | 2.68 | 4.81 | 7.25 | 1.12 | 3.18 | 5.66 | 5.84 | |

| 运输服务 | 中对俄出口 | 0.33 | 0.21 | 0.3 | 0.65 | 0.87 | 0.79 | 1.48 | 1.08 | 1.28 | 2.51 | 1.41 |

| 俄对中出口 | 1.61 | 1.58 | 2.75 | 3.06 | 3.42 | 3.39 | 2.10 | 2.54 | 3.39 | 4.37 | 4.05 | |

| 中对俄贸易差 | -1.28 | -1.37 | -2.32 | -2.41 | -2.55 | -2.60 | -0.62 | -1.46 | -2.11 | -1.86 | -2.64 | |

| 旅游服务 | 中对俄出口 | 7.09 | 8.52 | 8.04 | 8.54 | 9.20 | 11.01 | 12.15 | 6.83 | 8.96 | 11.62 | 12.48 |

| 俄对中出口 | 1.46 | 1.69 | 2.80 | 2.63 | 4.00 | 4.23 | 5.10 | 4.57 | 5.06 | 6.38 | 7.03 | |

| 中对俄贸易差 | 5.63 | 6.83 | 5.24 | 5.91 | 5.20 | 6.78 | 7.05 | 2.26 | 3.90 | 5.24 | 5.45 | |

| 通信服务 | 中对俄出口 | 0.02 | 0.04 | 0.05 | 0.07 | 0.14 | 0.21 | 0.24 | 0.20 | 0.21 | 0.28 | 0.46 |

| 俄对中出口 | 0.04 | 0.03 | 0.06 | 0.09 | 0.11 | 0.13 | 0.15 | 0.17 | 0.19 | 0.29 | 0.42 | |

| 中对俄贸易差 | -0.02 | 0.01 | -0.01 | -0.02 | 0.03 | 0.08 | 0.09 | 0.03 | 0.02 | -0.01 | 0.04 | |

| 建筑服务 | 中对俄出口 | 0.10 | 0.07 | 0.07 | 0.15 | 0.44 | 1.13 | 0.89 | 0.33 | 0.55 | 2.26 | 3.45 |

| 俄对中出口 | 0.10 | 0.04 | 0.03 | 0.01 | 0.09 | 0.06 | 0.17 | 0.76 | 0.99 | 1.33 | 1.89 | |

| 俄中对俄贸易差 | 0.00 | 0.03 | 0.04 | 0.14 | 0.35 | 1.07 | 0.72 | -0.43 | -0.44 | 0.93 | 1.56 | |

| 保险服务 | 中对俄出口 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.01 | 0.02 | 0.05 | 0.01 | 0.21 | 0.03 |

| 俄对中出口 | 0.00 | 0.00 | 0.00 | 0.01 | 0.01 | 0,.01 | 0.03 | 0.01 | 0.02 | 0.02 | 0.02 | |

| 俄中对俄贸易差 | 0.00 | 0.00 | 0.00 | -0.01 | -0.01 | 0.00 | -0.01 | 0.04 | -0.01 | 0.19 | 0.01 | |

| 金融服务 | 中对俄出口 | 0.01 | 0.00 | 0.00 | 0.01 | 0.02 | 0.02 | 0.02 | 0.24 | 0.25 | 0.12 | 0.15 |

| 俄对中出口 | 0.00 | 0.00 | 0.03 | 0.03 | 0.04 | 0.03 | 0.04 | 0.03 | 0.02 | 0.03 | 0.03 | |

| 俄中对俄贸易差 | 0.01 | 0.00 | -0.03 | -0.02 | -0.02 | -0.01 | -0.02 | 0.21 | 0.23 | 0.09 | 0.12 | |

| 计算机与

信息服务 | 中对俄出口 | 0.99 | 0.00 | 0.00 | 0.00 | 0.01 | 0.01 | 0.06 | 0.07 | 0.33 | 0.24 | 0.29 |

| 俄对中出口 | 0.00 | 0.00 | 0.01 | 0.01 | 0.01 | 0.06 | 0.12 | 0.05 | 0.02 | 0.01 | 0.02 | |

| 中对俄贸易差 | 0.00 | 0.00 | -0.01 | -0.01 | -0.01 | -0.05 | -0.05 | 0.02 | 0.31 | 0.23 | 0.27 | |

| 版税和

许可证费 | 中对俄出口 | 0.01 | 0.00 | 0.00 | 0.00 | 0.01 | 0.01 | 0.02 | 0.06 | 0.67 | 0.18 | 0.21 |

| 俄对中出口 | 0.04 | 0.04 | 0.05 | 0.00 | 0.03 | 0.03 | 0.07 | 0.08 | 0.03 | 0.12 | 0.12 | |

| 中对俄贸易差 | -0.03 | -0.04 | -0.05 | 0.00 | -0.02 | -0.02 | -0.05 | -0.02 | 0.64 | 0.06 | 0.09 | |

| 其他商业

服务 | 中对俄出口 | 0.11 | 0.05 | 0.31 | 0.19 | 0.32 | 0.46 | 1.02 | 1.10 | 1.43 | 2.14 | 2.42 |

| 俄对中出口 | 0.33 | 0.28 | 0.55 | 0.63 | 0.58 | 0.88 | 0.90 | 0.65 | 0.85 | 1.37 | 1.48 | |

| 中对俄贸易差 | -0.22 | -0.23 | -0.24 | -0.44 | -0.26 | -0.42 | 0.12 | 0.45 | 0.58 | 0.77 | 0.94 | |

| 个人、

文化和 娱乐服务 | 中对俄出口 | 0.00 | 0.00 | 0.00 | 0.03 | 0.00 | 0.01 | 0.04 | 0.01 | 0.01 | 0.02 | 0.02 |

| 俄对中出口 | 0.01 | 0.01 | 0.01 | 0.01 | 0.04 | 0.02 | 0.01 | 0.01 | 0.01 | 0.01 | 0.01 | |

| 中对俄贸易差 | -0.01 | -0.01 | -0.01 | 0.02 | -0.04 | -0.01 | 0.03 | 0.00 | 0.00 | 0.01 | 0.01 | |

资料来源:根据联合国统计署数据计算整理,http://unstats.un.org/unsd/servicetrade

2.服务出口行业高度集中,但呈现多元化趋势

2002~2012年,中国对俄罗斯服务出口高度集中在旅游业,虽然近些年来集中度有迅速下降之势,但仍占六成左右(见表4);中国对俄罗斯其他商业服务、建筑服务和运输服务出口比重明显增加。

同期,俄罗斯对中国服务出口主要集中在旅游业和运输业,分别占俄罗斯对中国服务出口的85%左右;俄罗斯对中国的旅游服务出口比重上升,运输服务出口比重下降;除此之外,俄罗斯对中国第三大服务出口行业为其他商业服务。

表4 2002~2012年中俄双边服务贸易行业构成(%)

| 年份 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| 运输服务 | 中对俄出口 | 4.26 | 2.37 | 4.81 | 6.79 | 7.90 | 5.78 | 9.29 | 10.77 | 9.29 | 12.84 | 6.73 |

| 俄对中出口 | 44.85 | 42.96 | 43.74 | 47.10 | 41.09 | 38.31 | 24.18 | 28.70 | 32.01 | 31.41 | 26.87 | |

| 旅游服务 | 中对俄出口 | 92.37 | 95.67 | 90.30 | 88.48 | 83.49 | 80.62 | 76.17 | 68.49 | 65.1 | 59.33 | 59.72 |

| 俄对中出口 | 40.70 | 46.06 | 44.55 | 40.59 | 48.00 | 47.86 | 58.6 | 51.51 | 47.77 | 45.79 | 46.66 | |

| 通信服务 | 中对俄出口 | 0.31 | 0.50 | 0.55 | 0.76 | 1.25 | 1.56 | 1.53 | 2.04 | 1.51 | 1.44 | 2.19 |

| 俄对中出口 | 1.03 | 0.72 | 1.03 | 1.38 | 1.30 | 1.49 | 1.77 | 1.87 | 1.81 | 2.09 | 2.76 | |

| 建筑服务 | 中对俄出口 | 1.32 | 0.81 | 0.80 | 1.56 | 3.98 | 8.24 | 5.56 | 3.31 | 4.51 | 1`1.53 | 16.50 |

| 俄对中出口 | 2.84 | 1.18 | 0.42 | 0.21 | 1.04 | 0.69 | 1.98 | 8.53 | 9.38 | 9.58 | 12.53 | |

| 保险服务 | 中对俄出口 | 0.03 | 0.03 | 0.03 | 0.03 | 0.03 | 0.05 | 0.14 | 0.53 | 0.05 | 1.07 | 0.12 |

| 俄对中出口 | 0.04 | 0.07 | 0.03 | 0.14 | 0.12 | 0.16 | 0.37 | 0.13 | 0.17 | 0.12 | 0.10 | |

| 金融服务 | 中对俄出口 | 0.09 | 0.00 | 0.02 | 0.05 | 0.18 | 0.13 | 0.12 | 2.39 | 1.83 | 0.59 | 0.70 |

| 俄对中出口 | 0.00 | 0.00 | 0.48 | 0.48 | 0.42 | 0.38 | 0.46 | 0.29 | 0.22 | 0.21 | 0.20 | |

| 计算机与

信息服务 | 中对俄出口 | 0.04 | 0.01 | 0.01 | 0.02 | 0.08 | 0.08 | 0.40 | 0.71 | 2.42 | 1.24 | 1.40 |

| 俄对中出口 | 0.07 | 0.10 | 0.09 | 0.09 | 0.17 | 0.73 | 1.33 | 0.62 | 0.22 | 0.10 | 0.13 | |

| 版税和

许可证费 | 中对俄出口 | 0.13 | 0.01 | 0.01 | 0.05 | 0.12 | 0.11 | 0.10 | 0.59 | 4.84 | 0.93 | 0.99 |

| 俄对中出口 | 0.98 | 1.10 | 0.73 | 0.03 | 0.31 | 0.31 | 0.86 | 0.87 | 0.30 | 0.83 | 0.80 | |

| 其他商业

服务 | 中对俄出口 | 1.43 | 0.58 | 3.44 | 1.92 | 2.93 | 3.34 | 6.41 | 11.06 | 10.40 | 10.92 | 11.56 |

| 俄对中出口 | 9.20 | 7.54 | 8.67 | 9.71 | 6.91 | 9.89 | 10.35 | 7.33 | 8.00 | 9.81 | 9.85 | |

| 个人、

文化和 娱乐服务 | 中对俄出口 | 0.02 | 0.01 | 0.01 | 0.33 | 0.03 | 0.09 | 0.28 | 0.12 | 0.05 | 0.11 | 0.10 |

| 俄对中出口 | 0.28 | 0.24 | 0.12 | 0.16 | 0.49 | 0.17 | 0.11 | 0.14 | 0.12 | 0.06 | 0.08 | |

资料来源:同表3。

三 中俄服务贸易国际竞争力比较

测度国际竞争力的指标,理论上包括以事前原因数据为基础的指标和事后结果数据为基础的指标。事前原因数据指标通过对产业结构、附加值、科技含量和国家政策等因素的分析来推断一国的国际竞争力,而事后结果数据指标通常认为出口绩效好反映国际竞争力强。这两种指标各有利弊。事前原因数据有利于推测某行业的实际竞争力及其动态变化,但指标繁杂,难以搜集;相反,事后结果数据便于查找,但侧重于静态分析,可能并不全面。例如,一个行业出现贸易盈余可能是由于该行业对外开放程度较低,进口受到政策性抑制而造成的,而不是该行业的竞争力强。

本文在数据可得性的前提下综合考虑了事前原因数据指标和事后结果数据指标。事前原因数据采用了有关服务出口、服务业增加值和服务业就业的几个结构性指标;对于事后结果数据,本文分别从规模和效率进行分析。

本文采用国际市场占有率指标从规模上评价中俄服务贸易的国际竞争力;采用贸易竞争力指数(TC)、显示性比较优势指数(RCA)和净出口显示性比较优势指数(NXRCA)三大指标从效率上评价中俄服务贸易整体及具体行业的国际竞争力情况。

(一)国际市场占有率及相关结构性指标

一国服务贸易国际竞争力的强弱直接表现为该国服务出口的国际市场份额,因此,国际市场占有率及排名为最重要的从规模上评价服务贸易竞争力的指标。

中国服务贸易的发展规模遥遥领先于俄罗斯(见表5),但中俄服务贸易发展水平均严重滞后于货物贸易发展水平。虽然中国服务贸易的国际市场排名靠前,但几个有关服务贸易的结构性指标,包括服务出口占总出口比重、服务出口占GDP比重、服务业增加值占总增加值比重和服务业就业占总就业比重,中国都低于俄罗斯。中国“入世”之后,由于货物出口的迅猛增长,服务出口占总出口的比重趋于下降,近年来基本处于10%以下。转轨后,俄罗斯经济增长更加依赖能源和原材料出口,服务业的发展未得到足够的重视,服务出口占总出口的比重也低于10%。

根据世界贸易组织发布的《2014年世界贸易报告》,2013年世界服务出口占货物和服务总出口的20%。由此可见,中俄服务贸易发展水平均低于世界平均水平。

表5 2013年中俄服务贸易国际市场占有率及相关结构性指标比较

| 国家 | 服务出

口额 (亿美元) | 服务出

口居国 际市场 位次 | 货物出口

额(万亿 美元) | 货物出

口居国 际市场 位次 | 服务出

口占总 出口比 重(%) | 服务出

口占世 界服务 出口比 重(%) | 服务出

口占GDP 比重(%) | 服务业

增加值 占总增 加值比 重(%) | 服务业

就业占 总就业 比重(%) |

| 中国 | 2 050 | 5 | 2.209 | 1 | 8.4 | 4.4 | 2.2 | 44.2 | 40.1 |

| 俄罗斯 | 650 | 21 | 0.523 0 | 10 | 10.9 | 1.4 | 3.1 | 53.5 | 56.9 |

资料来源:世界贸易组织《2014年世界贸易报告》和国际贸易统计数据库,http://stat.wto.org

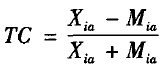

(二)贸易竞争力指数

贸易竞争力指数 (Trade Competitive Power Index),即TC指数,表示一国进出口贸易的差额占其进出口贸易总额的比重,计算公式为:

其中, 分别指i国的a产品的出口和进口。该指标作为一个贸易总额的相对值,剔除了经济规模、通货膨胀等宏观波动的影响, TC指数大于0,则表示具有竞争力。

分别指i国的a产品的出口和进口。该指标作为一个贸易总额的相对值,剔除了经济规模、通货膨胀等宏观波动的影响, TC指数大于0,则表示具有竞争力。

2002~2013年,中国和俄罗斯服务贸易整体的TC指数均为负值,但前者高于后者(见表6)。12年间,中国服务贸易竞争力发生了显著的结构性变化。在传统服务行业中,旅游业从2009年起由竞争优势转变为竞争劣势,这表明:随着居民收入的增加,中国出境的居民越来越多,境外消费增加;运输业的TC指数一直为负值,不仅反映了中国货物贸易发展对进口运输服务的巨大需求,同时也反映了中国运输服务市场对外开放程度较高;建筑业一直具备贸易竞争优势,且竞争力逐步增强;其他商业服务一直保持微弱的贸易竞争优势。在新兴服务行业中,通信业的贸易竞争力近年来略有改善,这与中国通信业的国家垄断程度较高不无关系;计算机与信息服务的贸易竞争力不断增强,这得益于全球服务外包和中国政府的高度重视;保险业、金融业、版税和许可证费的TC指数均为负值,贸易竞争力较弱。特别是保险业、版税和许可证费的TC指数接近于-1,说明它们处于极强的贸易竞争劣势。同期,俄罗斯服务贸易结构变化缓慢,服务贸易竞争力普遍较弱。运输业是俄罗斯服务贸易中唯一具有国际竞争力的行业,但近年来其国际竞争力也出现弱化趋势。国际金融危机后,中俄服务贸易各行业贸易竞争力比较见表7。

表6 2002~2013年中俄服务贸易整体及各行业的TC指数

| 年份 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| 整体 | 中 | -0.08 | -0.08 | -0.07 | -0.06 | -0.05 | -0.03 | -0.04 | -0.10 | -0.06 | -0.13 | -0.19 | -0.23 |

| 俄 | -0.26 | -0.24 | -0.22 | -0.21 | -0.17 | -0.19 | -0.19 | -0.18 | -0.23 | -0.24 | -0.27 | -0.31 | |

| 运输服务 | 中 | -0.41 | -0.40 | -0.34 | -0.3 | -0.24 | -0.16 | -0.13 | -0.33 | -0.30 | -0.39 | =0.39 | -0.45 |

| 俄 | 0.32 | 0.33 | 0.33 | 0.28 | 0.20 | 0.12 | 0.07 | 0.13 | 0.11 | 0.05 | 0.07 | 0.07 | |

| 旅游服务 | 中 | 0.14 | 0.07 | 0.15 | 0.15 | 0.17 | 0.11 | 0.06 | -0.05 | -0.09 | -0.20 | -0.32 | -0.43 |

| 俄 | -0.46 | -0.48 | -0.47 | -0.49 | -0.41 | -0.38 | -0.34 | -0.38 | -0.50 | -0.48 | -0.56 | -0.62 | |

| 通信服务 | 中 | 0.08 | 0.20 | -0.04 | -0.11 | -0.02 | 0.04 | 0.02 | 0.00 | 0.04 | 0.24 | 0.06 | 0.02 |

| 俄 | -0.04 | -0.11 | -0.19 | -0.06 | -0.07 | -0.01 | -0.11 | -0.17 | -0.22 | -0.26 | -0.31 | -0.27 | |

| 建筑服务 | 中 | 0.13 | 0.04 | 0.05 | 0.23 | 0.15 | 0.30 | 0.41 | 0.23 | 0.48 | 0.60 | 0.61 | 0.46 |

| 俄 | -0.44 | -0.40 | -0.32 | -0.29 | -0.20 | -0.30 | -0.31 | -0.15 | -0.25 | -0.29 | -0.25 | -0.23 | |

| 保险服务 | 中 | -0.88 | -0.87 | -0.88 | -0.86 | -0.88 | -0.84 | -0.80 | -0.75 | -0.80 | -0.71 | -0.73 | -0.69 |

| 俄 | -0.62 | -0.68 | -0.65 | -0.37 | -0.31 | -0.38 | -0.32 | -0.36 | -0.38 | -0.49 | -0.46 | -0.45 | |

| 金融服务 | 中 | -0.28 | -0.21 | -0.19 | -0.05 | -0.72 | -0.42 | -0.28 | -0.25 | -0.02 | -0.07 | 0.03 | -0.08 |

| 俄 | -0.25 | -0.28 | -0.44 | -0.39 | -0.21 | -0.11 | -0.22 | -0.18 | -0.24 | -0.23 | -0.14 | -0.31 | |

| 计算机与

信息服务 | 中 | -0.28 | 0.03 | 0.13 | 0.06 | 0.26 | 0.33 | 0.33 | 0.34 | 0.51 | 0.52 | 0.53 | 0.44 |

| 俄 | -0.62 | -0.45 | -0.11 | -0.07 | 0.02 | 0.07 | 0.07 | -0.05 | -0.16 | -0.16 | -0.12 | -0.12 | |

| 版税和

许可证费 | 中 | -0.92 | -0.94 | -0.90 | -0.94 | -0.94 | -0.92 | -0.90 | -0.93 | -0.88 | -0.89 | -0.92 | -0.92 |

| 俄 | 0.39 | -0.61 | -0.66 | -0.72 | -0.74 | -0.75 | -0.82 | -0.79 | -0.78 | -0.75 | -0.83 | -0.85 | |

| 其他商业

服务 | 中 | 0.13 | 0.25 | 0.18 | 0.18 | 0.17 | 0.14 | 0.09 | 0.14 | 0.28 | 0.24 | 0.19 | 0.29 |

| 俄 | -0.39 | -0.23 | -0.19 | -0.10 | -0.09 | -0.09 | -0.10 | -0.10 | -0.11 | -0.10 | -0.08 | -0.09 | |

| 个人、

文化和 娱乐服务 | 中 | -0.52 | -0.36 | -0.62 | -0.07 | 0.06 | 0.34 | 0.24 | -0.48 | -0.50 | -0.43 | -0.58 | -0.65 |

| 俄 | -0.47 | -0.20 | -0.31 | -0.40 | -0.40 | -0.44 | -0.37 | -0.40 | -0.36 | -0.36 | -0.36 | -0.27 | |

资料来源:同表1。

表7 2008年国际金融危机后中俄服务贸易各行业贸易竞争优势比较

| 贸易竞争力 | 中国的服务行业 | 俄罗斯的服务行业 |

| 极强的贸易竞争优势(TC接近1) | 无 | 无 |

| 贸易竞争优势(TC>0) | 建筑服务,计算机与信息服务,商业服务,通信服务 | 运输服务 |

| 贸易竞争弱势(-0.7<TC<0) | 运输服务,旅游服务,金融服务,个人、文化和娱乐服务 | 旅游服务,通信服务,建筑服务,保险服务,金融服务,计算机与信息服务,其他商业服务,个人、文化和娱乐服务 |

| 极强的贸易竞争劣势(TC接近-1) | 保险服务,版税和许可证费 | 版税和许可证费 |

资料来源:同表6。

(三)显示性比较优势指数

显示性比较优势指数(Revealed Comparative Advantage Index),即RCA指数,表示某一行业在该国出口中所占的份额与该行业在世界出口中所占的份额之比。RCA指数剔除了该国出口总量波动和世界出口总量波动的影响,可以较好地反映该国某一行业的出口与世界平均出口之间的相对优势。RCA指数的计算公式如下:

本文计算出2002~2013年中俄服务贸易整体和各行业RCA指数(见表8)。从中俄服务贸易整体的RCA指数来看,中国服务贸易的竞争力弱于俄罗斯,这主要是由于:相对于中国井喷式发展的货物贸易,服务贸易相形见绌。根据行业RCA指数的计算结果,中俄竞争力最强的都是建筑服务。从TC指数看,中国通信服务具有竞争优势,但出口比重过小,所以缺乏显示性比较优势。俄罗斯建筑服务贸易虽然为逆差,但出口比重较大,所以具有显示性比较优势。国际金融危机后中俄服务贸易各行业显示性比较优势比较见表9。

表8 2002~2013年中俄服务贸易整体及各行业RCA指数

| 年份 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| 整体 | 中 | 0.54 | 0.49 | 0.48 | 0.46 | 0.45 | 0.46 | 0.48 | 0.45 | 0.49 | 0.47 | 0.44 | 0.43 |

| 俄 | 0.56 | 0.54 | 0.51 | 0.48 | 0.49 | 0.50 | 0.50 | 0.56 | 0.51 | 0.50 | 0.52 | 0.56 | |

| 运输服务 | 中 | 0.66 | 0.78 | 0.87 | 0.92 | 1.03 | 1.15 | 0.13 | 0.92 | 0.96 | 0.95 | 1.01 | 0.93 |

| 俄 | 1.85 | 1.74 | 1.70 | 1.62 | 1.46 | 1.36 | 1.28 | 1.50 | 1.60 | 1.54 | 1.61 | 1.62 | |

| 旅游服务 | 中 | 1.69 | 1.28 | 1.45 | 1.43 | 1.39 | 1.20 | 1.12 | 1.21 | 1.07 | 1.04 | 1.06 | 1.92 |

| 俄 | 1.01 | 0.95 | 0.94 | 0.86 | 0.93 | 0.95 | 0.94 | 0.89 | 0.79 | 0.83 | 0.82 | 0.74 | |

| 通信服务 | 中 | 0.63 | 0.60 | 0.31 | 0.28 | 0.32 | 0.40 | 0.42 | 0.34 | 0.29 | 0.38 | 0.40 | 0.33 |

| 俄 | 1.63 | 1.20 | 1.00 | 1.12 | 1.04 | 1.35 | 1.16 | 1.20 | 1.22 | 1.13 | 1.10 | 1.04 | |

| 建筑服务 | 中 | 1.45 | 1.30 | 1.14 | 1.56 | 1.27 | 1.77 | 2.48 | 2.56 | 3.39 | 3.32 | 3.05 | 2.28 |

| 俄 | 2.38 | 3.06 | 3.70 | 3.96 | 4.16 | 3.55 | 3.25 | 2.78 | 2.35 | 2.39 | 2.82 | 3.92 | |

| 保险服务 | 中 | 0.19 | 0.23 | 0.25 | 0.38 | 0.28 | 0.33 | 0.44 | 0.53 | 0.47 | 0.89 | 0.77 | 0.80 |

| 俄 | 0.30 | 0.31 | 0.47 | 0.67 | 0.56 | 0.44 | 0.59 | 0.46 | 0.48 | 0.40 | 0.37 | 0.35 | |

| 金融服务 | 中 | 0.02 | 0.05 | 0.02 | 0.03 | 0.02 | 0.02 | 0.03 | 0.05 | 0.11 | 0.06 | 0.10 | 0.19 |

| 俄 | 0.16 | 0.17 | 0.19 | 0.22 | 0.24 | 0.35 | 0.34 | 0.33 | 0.32 | 0.28 | 0.32 | 0.32 | |

| 计算机与

信息服务 | 中 | 0.44 | 0.58 | 0.61 | 0.58 | 0.71 | 0.76 | 0.82 | 0.89 | 0.95 | 1.11 | 1.23 | 1.20 |

| 俄 | 0.27 | 0.26 | 0.29 | 0.40 | 0.45 | 0.60 | 0.63 | 0.55 | 0.53 | 0.55 | 0.56 | 0.62 | |

| 版税和

许可证费 | 中 | 0.06 | 0.04 | 0.06 | 0.04 | 0.04 | 0.05 | 0.07 | 0.05 | 0.08 | 0.07 | 0.06 | 0.06 |

| 俄 | 0.20 | 0.20 | 0.19 | 0.17 | 0.17 | 0.18 | 0.16 | 0.19 | 0.22 | 0.25 | 0.18 | 0.15 | |

| 其他商业

服务 | 中 | 1.16 | 1.58 | 1.36 | 1.30 | 1.29 | 1.34 | 1.29 | 1.38 | 1.39 | 1.38 | 1.27 | 1.54 |

| 俄 | 0.65 | 0.83 | 0.82 | 0.88 | 0.95 | 1.00 | 1.05 | 1.05 | 1.11 | 1.15 | 1.06 | 1.09 | |

| 个人、

文化和 娱乐服务 | 中 | 0.05 | 0.05 | 0.05 | 0.14 | 0.12 | 0.22 | 0.26 | 0.06 | 0.06 | 0.06 | 0.10 | 0.08 |

| 俄 | 0.31 | 0.53 | 0.56 | 0.59 | 0.59 | 0.63 | 0.71 | 0.71 | 0.90 | 0.74 | 1.09 | 1.20 | |

资料来源:同表1。

表9 国际金融危机后中俄服务贸易各行业显示性比较优势比较

| RCA指数 | 中国的服务行业 | 俄罗斯的服务行业 |

| 极强的显示性比较优势(RCA≥2.5) | 建筑服务 | 建筑服务 |

| 显示性比较优势(1.25≤RCA<2.5) | 其他商业服务 | 运输服务 |

| 显示性比较弱势(0.8≤RCA<1.25) | 运输服务,旅游服务,计算机与信息服务 | 旅游服务,通信服务,其他商业服务,个人、文化和娱乐服务 |

| 极强的显示性比较劣势(RCA<0.8) | 通信服务,保险服务,金融服务,版税和许可证费,个人、文化和娱乐服务 | 保险服务,金融服务,计算机与信息服务,版税和许可证费 |

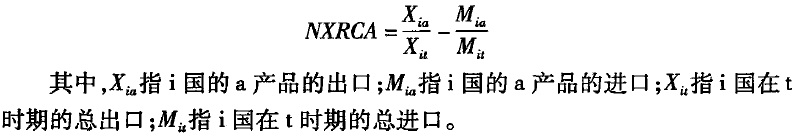

(四)净出口显示性比较优势指数

净出口显示性比较优势指数(Net Export Revealed Comparative Advantage Index),即NXRCA指数,表示某一行业出口在该国总出口中的占比与该行业进口在该国总进口中的占比之差。NXRCA指数剔除了产业内贸易的影响,反映了进口和出口两个方面,因此用该指数判断某产业贸易竞争力更能真实反映进出口情况。该指数越大,国际竞争力越强。其计算公式为:

本文计算出2002~2013年中俄服务贸易整体及各行业NXRCA指数(见表10)。中俄服务贸易整体的NXRCA指数均为负值,说明两国都不具备净出口显示性比较优势。

表6、表8和表10表明,中国建筑服务、计算机与信息服务以及其他商业服务的贸易竞争力都呈现上升趋势,旅游服务的贸易竞争力由强变弱,保险服务、版税和许可证费的竞争劣势不见好转。对于俄罗斯来说,运输业仍然是最具竞争优势的服务行业,但竞争力呈下降趋势。国际金融危机后中俄服务贸易各行业净出口显示性比较优势比较见表11。与表9相比,俄罗斯建筑服务由优势转变为劣势,说明俄罗斯建筑服务的贸易竞争力受进口影响较大;同期,俄罗斯计算机与信息服务由劣势转变为弱优势,实际上是由于俄罗斯计算机与信息服务的交易额很小、市场还不够发达所造成的。

表10 2002~2013年中俄服务贸易整体及各行业NXRCA指数

| 年份 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

| 整体 | 中 | -0.03 | -0.02 | -0.01 | -0.02 | -0.02 | -0.03 | -0.03 | -0.04 | -0.03 | -0.04 | -0.04 | -0.05 |

| 俄 | -0.16 | -0.15 | -0.15 | -0.14 | -0.12 | -0.10 | -0.10 | -0.12 | -0.12 | -0.12 | -0.14 | -0.15 | |

| 运输服务 | 中 | -0.15 | -0.16 | -0.15 | -0.13 | -0.11 | -0.08 | -0.06 | -0.11 | -0.13 | -0.14 | -0.11 | -0.10 |

| 俄 | 0.28 | 0.26 | 0.26 | 0.23 | 0.17 | 0.14 | 0.12 | 0.14 | 0.17 | 0.14 | 0.17 | 0.17 | |

| 旅游服务 | 中 | 0.18 | 0.10 | 0.15 | 0.13 | 0.13 | 0.08 | 0.05 | 0.03 | -0.02 | -0.04 | -0.08 | -0.16 |

| 俄 | -0.18 | -0.21 | -0.20 | -0.22 | -0.17 | -0.13 | -0.09 | -0.13 | -0.17 | -0.16 | -0.21 | -0.24 | |

| 通信服务 | 中 | 0.00 | 0.01 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 俄 | 0.01 | 0.01 | 0.00 | 0.01 | 0.01 | 0.01 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | |

| 建筑服务 | 中 | 0.01 | 0.01 | 0.00 | 0.02 | 0.01 | 0.02 | 0.04 | 0.04 | 0.06 | 0.07 | 0.06 | 0.04 |

| 俄 | -0.03 | -0.03 | -0.02 | -0.02 | -0.01 | -0.03 | -0.03 | 0.00 | 0.00 | -0.01 | 0.00 | 0.01 | |

| 保险服务 | 中 | -0.07 | -0.08 | -0.08 | -0.08 | -0.08 | -0.08 | -0.07 | -0.06 | -0.07 | -0.07 | -0.06 | -0.05 |

| 俄 | -0.01 | -0.02 | -0.02 | -0.01 | 0.00 | -0.01 | 0.00 | -0.01 | 0.00 | -0.01 | 0.00 | 0.00 | |

| 金融服务 | 中 | 0.00 | 0.00 | 0.00 | 0.00 | -0.01 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 俄 | 0.00 | 0.00 | -0.01 | -0.01 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.01 | 0.00 | |

| 计算机与

信息服务 | 中 | -0.01 | 0.00 | 0.01 | 0.01 | 0.02 | 0.02 | 0.02 | 0.03 | 0.04 | 0.05 | 0.06 | 0.06 |

| 俄 | -0.02 | -0.01 | 0.00 | 0.00 | 0.01 | 0.01 | 0.01 | 0.01 | 0.00 | 0.01 | 0.01 | 0.01 | |

| 版税和

许可证费 | 中 | -0.06 | -0.06 | -0.06 | -0.06 | -0.06 | -0.06 | -0.06 | -0.07 | -0.06 | -0.06 | -0.06 | -0.06 |

| 俄 | 0.00 | -0.02 | -0.02 | -0.03 | -0.04 | -0.04 | -0.05 | -0.06 | -0.06 | -0.05 | -0.06 | -0.06 | |

| 其他商业

服务 | 中 | 0.09 | 0.19 | 0.13 | 0.12 | 0.11 | 0.10 | 0.07 | 0.14 | 0.18 | 0.19 | 0.18 | 0.27 |

| 俄 | -0.05 | 0.01 | 0.01 | 0.04 | 0.04 | 0.04 | 0.04 | 0.04 | 0.07 | 0.07 | 0.09 | 0.11 | |

| 个人、

文化和 娱乐服务 | 中 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 俄 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | -0.01 | 0.00 | -0.01 | 0.00 | 0.00 | 0.00 | 0.00 | |

资料来源:同表1。

表11 国际金融危机后中俄服务贸易各行业净出口显示性比较优势比较

| 净出口显示性比较优势 | 中国的服务行业 | 俄罗斯的服务行业 |

| 净出口显示性比较优势(NXRCA>0) | 建筑服务,计算机与信息服务,其他商业服务 | 运输服务,计算机与信息服务,其他商业服务 |

| 贸易平衡(NXRCA=0) | 通信服务,金融服务,个人、文化和娱乐服务 | 通信服务,金融服务,个人、文化和娱乐服务 |

| 净出口显示性比较劣势(NXRCA<0) | 运输服务,旅游服务,保险服务,版税和许可证费 | 旅游服务,建筑服务,保险服务,版税和许可证费 |

四 扩大中俄双边服务贸易的前景展望

(一)初探中俄双边服务贸易增长最具潜力的行业

中国对俄罗斯服务出口中规模最大的三个行业是旅游业、运输业和其他商业服务,它们同时也是中国服务总出口中规模最大的三个行业。但除了其他商业服务外,其他两个行业并不是中国最具贸易竞争力的行业。国际金融危机后,中国对俄服务出口增长速度最快的行业包括中国最具贸易竞争力的行业——建筑业和计算机与信息服务;中国对俄保险业、版税和许可证费的服务出口增长较快,也是中国服务总出口中增长速度较快的两个板块。俄对中国服务出口中,旅游业、运输业和其他商业服务是出口规模最大的三个行业,其中运输业是俄罗斯唯一具有国际竞争力的行业。国际金融危机后,俄对中出口增长速度最快的前五大行业是建筑业、其他商业服务、通信业、运输业和旅游业,主要集中在传统服务领域。

中俄双边服务出口中规模最大的三个行业完全相同,并与中俄服务总出口中规模最大的三个行业一致。中俄双边服务出口的一半集中在旅游业,但旅游业并不是中俄具有贸易竞争力的行业。这再次说明中俄双边服务贸易的发展还处于起步阶段。根据世界银行的数据,2013年,俄罗斯人均GDP为1.461 2万美元,属于高收入国家;中国人均GDP为6 807美元,属于中高收入国家[9];两国对高质量旅游服务的市场需求都很大,旅游业仍是未来中俄双边服务贸易的主要行业。另外,中俄双边服务贸易增长速度最快的建筑服务、计算机与信息服务、其他商业服务和运输服务也将是双边服务贸易增长最具潜力的行业。

(二)俄罗斯“入世”促使服务贸易市场进一步开放

服务贸易往往涉及一国经济敏感行业,政府推动下的市场准入是其顺利发展的前提条件。国际金融危机后,作为新兴市场中最后一块未开发的土地,俄罗斯于2012年8月正式加入世界贸易组织,其服务贸易市场进一步开放。在世界贸易组织分类的160多个服务贸易行业中,俄罗斯对116个行业作出准入承诺,包括银行业、保险业、证券业、通信业、运输业等。“入世”4年后,俄罗斯将取消对通信领域的外资持股比例限制,外国资本在俄罗斯保险市场的份额将由25%增至50%;“入世”9年后,外资保险公司和外国银行可在俄设立分支机构,外国独资企业可进入批发、零售和专营领域,进口货物运费与俄境内同类货物运费相同等。俄罗斯“入世”的红利会逐步显现,这为中俄服务贸易合作提供了广阔的空间。

(三)中俄大型油气项目、基础设施项目合作将促进双边服务贸易

欧洲债务危机后,俄罗斯稳步提高面向亚洲地区的原油出口量,中国有望成为俄罗斯的头号石油客户。根据2014年5月签订的中俄天然气大单,俄罗斯将在未来30年向中国供应金额高达4 000多亿美元的天然气[10]。此外,中俄在高铁、核能等领域也签订了多项合作备忘录。乌克兰危机后,为配合中俄贸易和投资,中俄金融合作不断升级,两国签署规模为1 500亿元人民币/8 150亿卢布的双边本币互换协议[11]。这些战略性项目将促进以商业存在为提供方式的服务贸易的发展,使运输、建筑、金融、保险、旅游和通信等行业服务成为新的增长点。

进一步发展中俄双边服务贸易,有助于扩大双边货物贸易,促进双向投资,提高非资源领域合作水平,减少对欧美市场的依赖。中俄双边服务贸易的发展依靠政府推动和进一步开放市场,同时需要基础设施及互联互通项目的开拓性建设。在俄罗斯“入世”和进一步开放服务市场的背景下,以中俄大型合作项目为契机,大力发展双向投资,发展两国具有国际竞争力的服务行业,促进双边服务贸易增长,让服务贸易在双边经贸关系中发挥更加积极的作用,是21世纪中俄经济合作的必要组成部分。

注释:

[1]http://ru.hujiang.com/new/p717622/

[2]http://www.gov.cn/ldhd/2011-06/17/content_1886251.htm

[3]http://sputniknews.cn/russia_china_relations/ezhong_jingmao/20140116/43957900.html

[4]http://tradeinservices.mofcom.gov.cn/a/2014-12-17/270684.shtml

[5]http://tradeinservices.mofcom.gov.cn/a/2014-12-17/270684.shtml

[6]http://unstats.un.org/unsd/servicetrade

[7]http://chinawto.mofcom.gov.cn/article/ap/n/201411/20141100792355.shtml

[8]http://unstats.un.org/unsd/servicetrade

[9]http://www.worldbank.org/en/country

[10]http://news.xinhuanet.com/world/2014-05/22/c_126531816.htm

[11]http://finance.ifeng.com/a/20141024/13215182_0.shtml

主要参考文献:

1.刘军梅:《俄罗斯对外贸易战略演进的理论逻辑与政策选择》,《经济社会体制比较》 2014年第2期。

2.陶明、邓竞魁:《 新兴市场服务贸易比较研究—— 以 “金砖四国”为研究对象》,《国际贸易问题》 2010年第3期。

3.李杨:《 金砖国家服务贸易竞争力比较及其合作研究》,《亚太经济》 2012年第2期。

4.李春波:《新时期我国对俄贸易出口商品结构优化研究》,《俄罗斯东欧中亚研究》2014年第2期。

5.韩爽、徐坡岭、刘琳:《生产性服务业发展滞后对俄罗斯向后工业社会转型的影响》,《俄罗斯学刊》2014年第5期。

6.张丽梅:《俄罗斯旅游业的发展及其对华旅游政策分析》,《俄罗斯中亚东欧市场》2013年第4期。

(责任编辑:徐向梅)